东方财富:外部因素波动不改经营韧性

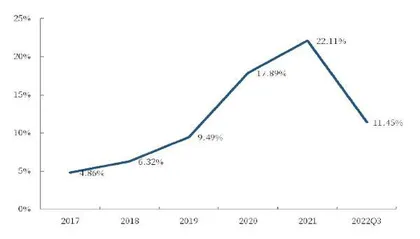

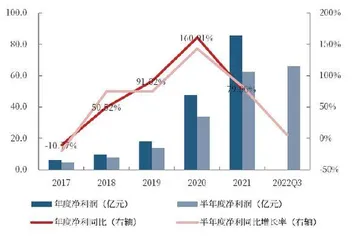

作者: 杨千10月25日,东方财富发布三季报,前三季度,公司实现营业收入95.61亿元,同比下滑0.78%;实现归母净利润65.94亿元,同比增长5.77%。第三季度,公司实现营业收入32.53亿元,同比下滑15.62%;实现归母净利润21.5亿元,同比下滑14.24%。截至三季度末,东方财富ROE为11.45%,较上年同期下降5.29个百分点。

分业务来看,前三季度,东方财富实现利息净收入18.44亿元,实现手续费及佣金净收入41.74亿元。费用方面,公司持续加大研发技术投入,提升智能化、个性化服务水平,前三季度销售、管理、研发费用分别为3.75亿元、16.73亿元、7.16亿元,同比增速分别为-9.92%、28.45%、49.63%。

在现金流方面,截至三季度末,东方财富经营活动产生的现金流量净额为-38.96亿元,同比下滑170.1%,主要系代理买卖证券及回购业务产生的现金流量净额同比减少,融出资金业务产生的现金流量净额同比增加;投资活动产生的现金流量净额为-6.26亿元,同比增长94.71%,主要系其他债权投资产生的现金流量净额同比增加;筹资活动产生的现金流量净额为1.09亿元,同比下滑99.60%,主要系发行债券产生的现金流量净额同比减少。由此可见,东方财富融出资金业务产生的现金流量净额同比增加,经营性净现金流出较大。

根据中国证券投资基金业协会的统计数据,截至2022年9月末,中国公募基金资产净值为26.59万亿元,基金数量为10263只。数据显示,从2022年二季度的销售机构公募基金销售保有规模来看,天天基金的股票+混合公募基金保有规模为5078亿元,非货币市场公募基金保有规模为6695亿元,在机构中排名第三。2022年,天天基金深入推进业务创新和差异化发展,持续提升用户体验,提高专业化、个性化服务能力,进一步完善一站式线上自助理财服务,大规模基金保有量将给公司带来较高的尾随佣金收入,保障了公司未来的持续成长。由于天天基金公募基金保有量位居市场前列,尾随佣金将持续贡献收入。

总体来看,受宏观环境、市场景气度等外部因素的影响,东方财富短期业绩承受一定的压力。

市场波动影响短期业绩

与上半年的业绩表现相比,在市场持续震荡、经济整体承压的大环境下,作为贝塔属性较强的行业,证券行业2022年前三季度业绩整体承压。相比而言,尽管受市场活跃度下降影响第三季度业绩增速明显放缓,但东方财富前三季度整体经营仍保持稳定。

具体来看,东方财富前三季度营业收入和归母净利润均出现两位数下滑,主要是受到三季度市场活跃度显著下滑的冲击,导致公司营收占比较大的经纪业务和基金业务均受到较大影响。前三季度,A股市场日均成交额为9153.25亿元,环比下降3.16%,同比下降29.47%;其中,9月市场活跃度骤降,月日均成交额仅为7271.46亿元,环比下降27.7%。

第三季度,东方财富实现手续费及佣金净收入14亿元,同比下降15.28%,增速较中报的24.39%下跌39.68个百分点;其中,经纪业务在该项收入中的占比超过80%。当前市场正在筑底阶段,下降空间有限,后续预计东方财富经纪业务会随着市场回暖改善。

另一方面,东方财富基金销售业务同样承压,根据基金发行日统计,三季度新成立基金份额4.358.71亿份,同比下降39.89%,环比增加6.02%,截至三季度末,实际发行3.870.27亿份,同比下降45.24%,环比增加4.01%。中基协官网公布的基金保有量数据显示,截至二季度末,天天基金股票+混合公募基金保有规模为5078亿元,非货币市场公募基金保有规模为6695亿元,分别占市场前100总保有量的8.01%和7.71%,已连续三个季度位居行业第三,同时市占率基本稳定在7.5%以上,东方财富基金业务市场地位稳固。

图1:东方财富ROE

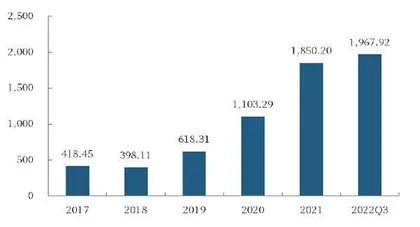

图2:东方财富总资产(亿元)

虽然业绩可能受到整体市场行情波动的影响,但在财富管理生态圈的平台优势和品牌优势的加持下,东方财富整体用户黏性较高,市占率较为稳定。未来,在财富管理以及机构化转型的大超势下,一方面,公司基金业务仍具有较大发展空间;另一方面,公司抗波动和抗周期能力有望进一步加强,有望长期受益。

前三季度,东方财富实现自营业务收入9.93亿元,同比增长61.34%;其中,第三季度实现自营业务收入3.62亿元,同比增长70.43%。受市场整体震荡环境的影响,东方财富前三季度公允价值变动收益为-1.71亿元,较2021年同期的1.33亿元大幅下降。

另一方面,受益于交易性金融资产规模的扩大,东方财富自营业务投资收益率稳步增长。截至9月30日,公司交易性金融资产达到542.12亿元,同比增加88.5%,投资实力稳步提升,投资年化收益率由2022年中期的1.77%提升至2022年三季度的2.45%。

尽管前三季度经纪业务和基金销售业务受市场影响业绩出现下滑,但东方财富仍具备较强的财富管理和金融科技优势,属于国内领军互联网券商。公司是国内较为稀缺的互联网服务平台,向海量用户提供基于互联网平台应用的产品和服务。随着公司财富管理改革的持续推进,公司未来有望在基金代销业务和财富管理生态圈领域长期受益。伴随着中国资本市场的持续健康发展,公司未来成长空间较为广阔。

分业务来看,东方财富经纪业务具有韧性,市占率有望持续增加。公司前三季度实现手续费及佣金收入41.74亿元,同比增长7.5%,其中第三季度收入为14亿元,同比下降15.28%,环比下降1.63%。三季度市场成交量下行,全市场日均成交额为9153亿元,同比下降29%,东方财富经纪业务收入变动幅度优于市场同期。按照万分之二点五的佣金率计算,公司前三季度经纪业务市占率为4.81%,较上半年小幅下降0.05个百分点,较2021年年末提升0.63个百分点。凭借强大的客户流量,东方财富仍有望持续转化潜在客户,提升经纪业务市占率。

东方财富信用业务相对稳健,自营收益同比提升明显。前三季度,公司利息净收入为18.44亿元,同比增长8.33%,第三季度实现利息净收入6.6亿元,同比下降6.63%,环比增长14%。截至三季度末,受上半年权益市场低迷的影响,东方财富融出资金余额较2021年年末下降16.1%,与市场整体余额较年初16.2%的降幅相当。公司两融业务市场份额保持稳定,约为2.37%,信用业务整体较为稳健。

前三季度,东方财富实现自营业务收益(投资净收益+公允价值变动)9.93亿元,同比增长61%;其中,三季度实现自营收益3.63亿元,同比增长70%,或由于公司加大债券、理财及基金类投资。截至三季度末,东方财富交易性金融资产总额达542亿元,较年初增加61%。

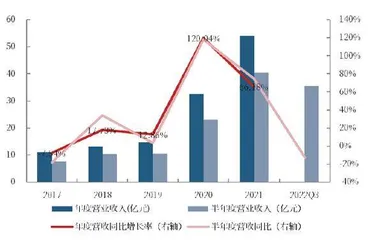

前三季度,东方财富基金代销业务实现营业收入35.42亿元,同比下降12.56%;其中,第三季度收入为11.93亿元,同比下降20.2%,环比增加7.6%。截至三季度末,中国股票+混合公募基金净值为7.2万亿元,较年初下降17%;全市场新发行基金规模1.12万亿份,同比下降52%,其中,股票+混合公募基金市场新发规模为3673亿份,同比下降79%。第三季度新发基金规模环比增加6%,同比下降40%,其中,权益类新发基金规模占比提升至37%,环比增加24个百分点,环比改善明显。

受2022年权益市场持续低迷的影响,东方财富基金业务短期承压,但公司在客户黏性、产品生态等方面仍保持行业领先的竞争优势。在居民资产配置向权益类资产长期转移的大背景下,东方财富基金代销业务有望持续受益。

尽管受市场低迷的影响,东方财富整体业绩增速放缓,但公司作为第三方基金代销及互联网券商龙头,经纪及信用业务表现相对具有韧性,各项业务市占率依然有较大的提升空间。东方财富凭借强大的客户流量、优质的服务能力和丰富的产品线优势,有望在财富管理大发展的趋势下持续扩大自身业务规模,丰富自身的变现渠道,实现公司业绩稳步增长。

基金业务韧性仍存

前三季度,东方财富证券业务实现收入60.19亿元,同比增长7.76%,占营业总收入比重的62.95%,同比增长4.99个百分点。公司实现手续费及佣金收入41.74亿元,同比增长7.5%。前三季度,沪深两市股基成交额累计达190.13万亿元,日均股基成交额10446.95亿元,同比减少6.84%。考虑到公司手续费及佣金净收入中主要由证券经纪业务贡献以及行业股基成交额情况,预计公司市占率将进一步提升。

前三季度,东方财富实现利息净收入18.44亿元,同比增长8.35%。公司融出资金规模为364.29亿元,比上年末减少16.08%。东方财富投资业务表现靓丽,前三季度实现投资业务收入(投资收益+公允价值变动收益-对联营和合营企业的投资收益)9.94亿元,同比增长61.36%;第三季度实现投资业务收入3.63亿元,同比增长71.23%。

3月,东方财富向东财证券增资160.05亿元补充其营运资金,公司交易性金融资产规模实现大增,推动投资业务收入增长。截至9月30日,东方财富交易性金融资产达542.12亿元,比上年末提升61.48%;净资产为634.28亿元,比上年末提升44.02%。

海通国际认为,东方财富三季报业绩增速较中报有所收窄,一方面是由于2021年三季度基数较高;另一方面则是由于市场环境偏弱,股基交易额、两融、基金发行等同比均有所下滑。

前三季度,全市场新发行基金规模同比收缩,权益类占比同比明显回落;第三季度环比有所回暖。前三季度,新发基金有1088只,成立总规模达1.12万亿元,而2021年为2.35万亿元,同比下降52%。其中,第三季度新发基金规模环比增加6%,同比下降40%,权益类新发基金规模占比环比上升24%至37%,同比下降32个百分点。

截至二季度末,东方财富旗下天天基金“股票+混合公募基金”代销保有规模5078亿元,同比增加13.1%,环比增加9.5%,行业排名第三,仅次于招商银行和蚂蚁基金;市占率稳步提升,由2021年第一季度的5.15%上升至2022年第二季度的6.39%。天天基金占第三方销售渠道的比重达到31%,已经形成较高的竞争壁垒,在逆势下展现基金业务的韧性。

图3:东方财富营业收入及增长率

图4:东方财富净利润及增长率

随着经纪业务市占率的持续提升,东方财富自营业务表现优异。在证券经纪业务方面,前三季度手续费及佣金收入为42亿元,同比增长7.5%;第三季度手续费及佣金收入为14亿元,同比下降15.3%。前三季度市场股票基金交易额为10270亿元,同比下降7.1%,由于东方财富手续费及佣金收入增速优于全市场股基交易额增速,预计经纪业务市占率继续提升。