锂电江湖的生存法则

作者: 科尔尼咨询锂电池仍是确定性的高增长赛道,落后产能出清与需求稳健共振,将推动锂电步入上行周期。

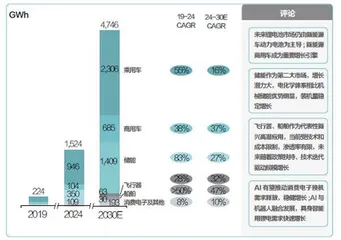

2024年,锂电池全球出货量达1.5TWh,动力电池仍是首要应用市场,出货量超1TWh,其中商用车用锂电近100GWh,进入高速增长阶段。

储能作为重要增长引擎出货量达350GWh,同比增速近60%。

2025年,锂电多样化应用落地,如低空经济、电动船舶及AI驱动的细分市场,同步带来需求量与价值量的增长。

目前,锂电产业链挺价与涨价情绪持续。

材料头部厂商优质产能利用率维持高位,落后产能加速出清,磷酸铁锂正极、六氟磷酸锂、铜箔及负极等环节涨价,电芯价格逐步企稳,预期价格理性回归,全产业链盈利能力修复。

我们认为,锂电池行业处于规模扩张到价值深耕的转型阵痛期,行业玩家需敏捷调整姿态, 锤炼核心能力,卡位多元化新兴市场,以技术迭代对抗同质化竞争,以极限制造守卫利润空间,以产业链垂直整合、生态联盟构建价值共生网络重塑行业话语权。

卡位增量

以电动乘用车为核心的动力电池市场规模增速放缓,领先企业加速技术迭代丰富产品矩阵,积极构筑第二、第三增长曲线,从乘用车拓展到商用车,从车用电池拓展到储能,进一步布局电动飞行器、电动船舶及具身智能等新兴领域。

其一,商用车场景,优先追求性能与成本的最优解。

商用车在客运、物流、环卫及特种作业等多元化场景中应用广泛,成本敏感。如何在复杂工况下,满足性能需求并持续优化总拥有成本成为电池厂商的核心竞争力。

以电动重卡装机量第一的宁德时代为例,2024年推出商用车电池品牌“宁德时代天行”,11月发布适用于重型商用车的超充版、长寿命版、长续航版及高强度版等四版产品针对性优化细分应用场景的用户体验与运营成本。

其二,政策引导储能规模与质量并重。

2024年储能出货量同步增长近60%,因陷入价格比拼,电芯价格跌破0.4元/Wh。2025年政策取消强制配储并鼓励多元化技术创新,引导行业规模与质量并重。

大容量电芯契合长时储能与经济性需求, 仍是核心发展方向。当314Ah刚刚量产下线成为主流产品,电池厂商已竞相布局500+Ah电芯产品。除宁德时代、亿纬锂能等头部电池厂商外,下游系统集成商也尝试定义下一代电芯产品,推动有序迭代。

高安全需求推动半固态/固态电池在储能场景落地,卫蓝与下游系统集成商海博思创合作,提供基于280Ah半固态电池的储能设备解决方案,从本征安全、主动安全、被动安全等方面共同构筑多重安全保护与智能联动机制,成功应用于浙江龙泉半固态磷酸铁锂储能项目,率先推动固态产品在大容量储能产品中的工程化进展。

兼具低理论成本与低温性能优势的钠电,是储能领域的潜力补充路线。

2024年至今,广西南宁伏林钠离子储能电站、大唐潜江钠离子储能电站以及混合储能(新疆磷酸铁锂、半固态、钠、液流混合储能项目)等示范性项目陆续并网,有望加速钠电产业化拐点到来。

其三,前沿技术与新兴需求互为促进。

2024年政府明确低空经济战略地位,提出“推动400Wh/kg级航空锂电池产品投入量产,实现500Wh/kg级航空锂电池产品应用验证”的目标,亟需大圆柱、固态电池等前沿技术发展以满足苛刻的高安全性和高比能需求,电池制造厂商与电动飞行器企业已开展深度合作推进航空认证,共同助力低空经济起飞。

从上天到下海,船舶新能源化同样进入发展期,电池制造商需协同动力集成厂商适应船舶复杂工况的定制化需求,进一步通过船级社认证,驱动船舶电动化需求高速增长。

AI带动具身智能兴起,其技术路线、应用场景与物理形态尚在迭代,配套电池体系需协同升级成为重要助推力。

图1: 全球锂电池市场规模预测

极致降本

材料创新、极限制造与精益运营,正驱动电池行业效率、质量与成本实现极致平衡。

材料体系创新抢滩技术高地,仍是行业主旋律。磷酸锰铁锂步入装车验证提升性价比,9系高镍三元量产突破能量天花板;预锂化硅基复合负极出货量迅速增长;复合铜箔作为集流体持续轻薄化的解决方案步入测试尾声。

下游车企、电池及材料供应商频频发布固态电池进展,作为过渡路线的半固态电池进入商业化冲刺阶段,装机量有望破GWh。锂电产业链以安全性为基石,持续开发高倍率性能、高能量密度及低成本的材料体系。

工艺创新,则助力成本下探与精度优化。干法电极通过物理加工降低传统湿法对溶剂的依赖,并简化工艺流程,生产成本可降低二成,产品性能的技术匹配性进一步优化,Tesla积极推动正负极双干法工艺,国内产业链投入持续加强。

基于传统制造业百万分之一到三不良品的质量标准,领军企业以十亿分之一目标为约束,倒逼锂电行业制造能力提升。传统人力已无法支持制造要求,需依托智能化设备与闭环管理策略令产线自适应调整,保障产品可靠性与一致性。

数字孪生系统实现产线实时监控;AI质量检测采用多模态融合与深度学习覆盖各工序质检环节;数据分析辅助工艺参数补正,生成设备运维计划保障生产稳定性;建立全生命周期管理体系追踪电池售后使用状态支持工艺调优,并相应推动全线及物流设备精密化与高速化升级。

精益运营,则可强化规模优势,守卫利润空间:

○超级工厂降低生产成本

5GWh超级产线逐步推广、单基地产能扩容超20GWh直接摊薄固定成本与物料采购成本,发挥规模效应,但需谨慎处理与场景多元化下产品差异化的平衡,兼顾产品吸引力与成本竞争力。

○柔性制造提升市场响应速度

通过全流程仿真模拟与产线模块化,加速可行性验证,提升产线设备复用率,实现3天内敏捷换型,高效响应细分市场需求的同时,压缩换型成本并提升产能利用率。

○产品标准收敛打开利润空间

头部电池厂商精准对接多元化市场需求开发差异化产品,以增强产品竞争力实现规模出货,逐步完善产品矩阵后收敛产品标准,基于高端技术主导行业标准并切入中低端市场,提升单品出货量摊薄制造成本,筑牢利润空间。

○供应链垂直整合构筑抗风险能力

锂矿镍矿价格随供需关系剧烈波动,头部锂盐/镍盐加工企业及电池厂商纷纷向上游布局,通过长协定价、出资入股等方式锁定矿产资源,同时多家电池厂商布局锂电回收业务,保障原材料价格与交付稳定性。

除与电池主材及关键辅材厂商签订长期供货合同外,电池厂商也深化与材料厂商研发合作,甚至成立合资企业,通过“矿产-材料-电池”一体化布局,管控关键材料技术指标与采购价格,提高供应链抗风险能力。

双向渗透

锂电已告别供不应求的黄金周期,电池厂商也应探索多元化商业模式,产业链双向渗透,建立生态联盟,强化细分领域客户黏性。

其一,电池厂商与车企双向“绑定”

作为电动汽车的“心脏”,动力电池占整车成本四到六成,同时电池性能直接影响电车关键性能,特别在电池包集成一体化趋势下,进一步加深对整车开发的影响。

2021年新能源汽车需求爆发,动力电池出货量成为制约主机厂整车交付的瓶颈,车企关键部件产能受限与价格管控薄弱等问题凸显。

车企为保供降本,从单一采购模式向上游布局与电池厂商深度合作建厂,宁德时代与广汽合资成立广汽时代与时代广汽,大众战略投资国轩高科成为第一大股东;同时探索自研模式,长城孵化蜂巢能源、吉利成立吉曜通行,以加强电池系统定义主导权与供应链稳定性。

只是,电芯制造存在工艺与技术壁垒,依赖规模效应,且技术尚在迭代,电池厂商仍可通过开发高附加值产品,引领行业产品迭代保障市场占有率。

其二, 生态联盟推动增量市场起量

商用车新能源化在即,山东重工与宁德时代签订战略合作协议,重型装备与动力电池两大行业巨头将开展重卡、工程机械在产品配套、产品开发、产业生态构建、商业模式创新等领域合作,通过技术互补、场景共创加速新能源商用车的产业链完善,推动商用车及重型装备电动化转型并把控行业话语权。

换电业务尚处培育阶段,宁德时代与滴滴合资建立时代小桔,预计借由网约车平台推动换电业务上量。

区别于乘用车,网约车作为公用车辆平台更容易实现动力系统标准化,通过资源整合提升换电运营效率,提供电池制造、销售与租赁、运维和回收再利用等服务,建立换电生态,优化用户体验,引领行业发展。

其三,用户端营销影响终端消费者主动选择

宁德时代启动“To C战略”,启动线上直播,铺设线下门店与广告,塑造兼具硬核科技与人文温度的品牌形象。

其还借助欧洲杯、奥运会等顶级赛事,触达购车核心用户群,通过比赛直播、赛事集锦、榜单冠名等多元化信息矩阵,快速提升品牌影响力,建立“选电车认准宁德时代电池”的用户心智,反向影响终端消费者以提升话语权,延续深化与B端主机厂的合作关系。

本报告节选自《科尔尼锂电行业洞察:价格战缓解,增量与增效仍是长期课题》,作者为科尔尼公司全球合伙人王怿恺 、合伙人曾凤焕、高级经理梁岳明、 咨询顾问原华 ,编辑中略有改动,经授权刊载。