出海潮大机遇

作者: 周汇

出海板块成为A股市场2024年以来一道亮丽的风景线。

5月14日,同花顺出海50指数盘中一度触及1297.77点,创下该指数编制以来的历史新高。截至5月24日,同花顺出海50指数2024年年内涨幅近20%。

国信证券表示,目前中国经济格局表现为内需扰动,地产和消费数据恢复较慢,实体部门需求出现一定承压,因此出海逻辑备受资本市场关注。这里的“出海”并非单纯的出口,更多是在海外投资建厂、在当地运营扩张——海外大选年贸易格局尚不明朗的前提下,出口可能面临外部压力,只有依靠本地化运营,将产业链融入当地生产经营环节中才有望突破产业困局。

中金公司认为,中国企业出海加速,企业出海本质是“大盘成长”或“大盘再成长”逻辑,有全球竞争力的龙头企业定价需求侧扩容,从原有国内市场空间延展至全球市场过程中,可能带来重估,并成为未来投资核心逻辑之一。企业出海过程也伴随着产业升级的过程,伟大的企业往往诞生于变局中。

针对中国企业出海,中金公司建议关注五大投资方向:一是受益于消费变局的消费类企业,如高性价比产品优势企业或品牌出海企业。二是受益于区域再布局或新产业趋势的传统产业,比如工程制造、以基础材料和化工品为代表的中间品出口等。三是新兴产业出海,如新能源车、机器人等,仍有较大市场空间,但需把握产业生命周期。四是产业链龙头出海,如汽车零部件、电子产业链。五是商业模式出海,如跨境电商及其下游产业链,且伴随科技进步带来的机遇,中国商业模式出海方兴未艾。

业绩抢眼

根据Wind数据统计,截至4月30日,A股5351家上市公司披露了2023年年报。2023年,A股上市公司实现营业收入共计72.54万亿元,较2022年增长0.85%;实现归母净利润共计约5.29万亿元,同比减少1.2%。

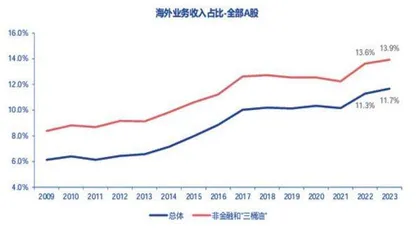

根据申万宏源证券的统计数据,2023年A股上市公司出海能力进一步提升,大公司出海能力相对更强。全部A股海外业务收入占比从2022年的11.3%提升0.4个百分点至11.7%,剔除金融和“三桶油”后的A股上市公司海外业务收入占比从13.6%提升0.3个百分点至13.9%。

近年来A股大公司出海能力相对占优。以收入角度衡量,非金融石油石化A股收入排名前四分之一的公司海外业务收入占比从2022年的13.8%上升至2023年的14.2%,而收入排名后四分之一的公司海外业务收入占比从2022年的13.3%下降至2023年12.1%。

图1 A股出海能力自2021年连续提升

以市值角度衡量,主板、科创板、创业板内部大市值公司出海能力均提升。2023年主板、科创板、创业板市值超过100亿元的公司海外业务收入占比分别为10.8%、26.4%和25.7%,相比2022年分别提升0.5个百分点、0.4个百分点和1.5个百分点,而各板块内部市值小于50亿元的公司、市值50亿-100亿元的公司,2023年海外业务收入占比相比2022年均有所下降。

一级行业维度,相比2022年,16个行业海外业务收入占比上升。从绝对水平来看,海外业务收入占比较高的前五行业分别为:电子、家电、汽车、机械、化工。从变化水平看,2023年海外业务收入提高幅度较大的前五行业分别为汽车、机械设备、国防军工、电力设备、农林牧渔。

申万宏源证券的统计数据显示,2023年A股上市公司出海对业绩贡献更大。根据2023年A股上市公司海外业务收入占比对公司分组,呈现出出海能力越强、企业盈利越好的特征:2023年海外业务收入占比在(60%-80%)、(80%-100%)区间的公司,2024年一季度扣非净利润增速均超过40%,营收增速均超过8%;而海外业务收入占比在(40%-60%)、(20%-40%)、(0%-20%)组别的公司,2024年一季度的收入与利润增速则依次下降,收入增速分别为4.1%、3.6%和-2.5%,扣非净利润增速非别为13.6%、5.4%和-4.8%。

其中,区分企业国内、海外收入分别计算营收增速,央企国内收入增速和海外收入增速双升,国内收入增速从2023年二季度的0%上升至2023年四季度的0.4%,海外业务收入增速从2023年二季度的5.0%上升至2023年四季度的7.0%,而地方国企和民营企业为国内收入增速下降、海外收入增速上升。

一级行业角度,2023年四季度与二季度相比,海外及国内业务收入双升的行业:石油石化、家用电器、电子、传媒、轻工等。国内业务收入增速下降、海外业务收入增速上升的行业:国防军工、有色金属、农林牧渔、医药生物、交通运输、美容护理、环保、通信、建筑等。

图2 大公司出海能力更强

哪些产业链环节的出海业绩更好?申万宏源证券的统计数据显示,TMT及地产后周期链条占优。

申万宏源证券对2023年报海外业务收入占总营业收入比重超过25%的个股构建出海组合,并将其分为普通消费、地产后周期、上游材料、中游材料、中游制成品、TMT和医药七个大类,对出海企业业绩作进一步分析:

成长性:收入维度,2024年一季度地产后周期、上游材料、中游材料、TMT和医药行业的收入增速相较于2023年四季度改善,普通消费、中游制成品收入增速环比下降;利润维度,仅中游制成品利润增速环比下降,其他板块利润增速均环比上升。

盈利能力:毛利率维度,2024年一季度地产后周期、普通消费、上游材料、中游制成品、TMT的毛利率(TTM)相较于2023年四季度改善,中游材料和医药环比下降;ROE维度,2024年一季度地产后周期、TMT、医药的ROE(TTM)相较于2023年四季度改善,普通消费、上游材料、中游材料、中游制成品环比下降。

综合改善程度判断:受益于AI产业趋势、美国经济总体“软着陆”等要素,出海内部的TMT板块在收入、利润、毛利率、ROE和存货周转率5个指标中均改善,医药、地产后周期4个指标改善,而中游制成品的改善程度较差,仅毛利率一个指标改善。

同时,申万宏源证券的统计数据还显示,市场对出海链条的资金关注度也在提升。2024年一季度,公募基金对多数出海细分行业持仓比例明细提升,主要包括:白电、小家电、家居用品、纺织制造、摩托车及其他、航海装备、工程机械、汽车零部件、光学光电子、元件、通信设备等。

出海背景

当下,百年变局深刻演化,产业变革方兴未艾,中国经济正处于发展新质生产力的换挡期,2024年政府工作报告提出了“加强标准引领和质量支撑,打造更多有国际影响力的品牌”的任务目标,中央和地方政府均出台了助力企业出海的政策。中国企业的经营模式也从“引进来”向“走出去”转型,从“出口”向“出海”嬗变。

中信建投证券表示,首先,出海大背景是一国企业综合竞争力提升,经济只有发展到一定阶段,企业才会迎来大规模出海潮。从出口到出海,是企业全球经营、品牌建设、文化宣传能力的综合提升。其次,从出口到出海,不是贸易摩擦下的被动外迁,而是经济增长的内在诉求。再次,从出口到出海,不是国内产能利用问题的无奈输出,而是产业升级的必经之路。

东海证券认为,中国企业出海有两大动机:一是突破国际大环境第二次“逆全球化”的约束。全球经济历经多次全球化与逆全球化的波动,目前处于第二次逆全球化的高峰,全球产业链格局呈现出区域化的趋势。二是寻求突破出口贸易的“平台期”。中国企业受到劳动力成本上升和国际贸易壁垒增加的挑战,出口贸易增长遇到瓶颈。

其中,“逆全球化”浪潮的兴起是中国企业新一轮出海潮的大背景,“逆全球化”体现在对商品、资本、劳动力等国际间流动设置的各种显性及隐性障碍。

2020年,新冠疫情打破了全球以往的供应链运行秩序,使“逆全球化”思潮进入白热化阶段,以往建立在比较优势基础上的国际分工无法开展,“逆全球化”思潮达到顶点。中国企业将生产要素向世界转移,正是顺应区域化浪潮的趋势。

疫情影响减退后,货物贸易恢复最快,截至2022年底,占全球产出比重已恢复至第二次“逆全球化”开始以前的水平。服务贸易次之,恢复速度较慢,还未能回到疫情前的水平。跨国投资的恢复进程最为曲折,在2021年反弹之后再次回落。2022年,跨国投资占全球总产出的2%,高于2019年,但低于2017年的水平。从货物和服务贸易来看,第三次“全球化”已有萌芽之势,但从跨国投资的角度来看,“逆全球化”的过程仍在延续。

同时,全球产业链格局呈现出向区域性集聚演化的趋势。一是区域贸易协定增加。各国间签订了更多的区域贸易协定,通过降低区域内贸易壁垒来促进成员国之间的贸易,进而促进区域内的产业集聚。

二是供应链的区域化。受贸易摩擦、疫情影响以及运输成本的考量,跨国公司开始优先选择地理位置相近的国家建立供应链,以降低物流成本和时间,提高供应链的效率和稳定性。

三是产业转移的次区域化。发达国家的制造业向成本较低的发展中国家转移的同时,这些发展中国家又在区域内寻找合作伙伴,形成了次区域化的产业转移和集聚模式。

四是贸易内容的转变。区域内的贸易越来越多地集中在中间品和零部件的交换上。与全球化时期原材料和成品贸易占主导地位相比,区域化促进了产业链内部分工细化。

东海证券认为,产业链区域化的影响是双面的,既降低了成员国之间的贸易壁垒,也抬高了与非成员国的贸易壁垒,对于近年来中国出口贸易结构的改变非常直观。体现在出口目的地上,中国的出口对象从欧美等发达国家转向区域内的东盟及其他APEC国家。

2023年,中国对美出口金额占总出口金额比重从最高点2018年的19%下跌至13.9%,对东盟出口比重上升至15.7%。体现在出口内容上,中国近年来工业制成品出口增速缓慢,反之中间品出口景气度较高。据海关总署统计,2023年中国出口中间品11.24万亿元,占中国出口总值的47.3%。

图3 A股上市公司出海能力越强、企业盈利越好

因此,东海证券表示,中国企业出海,既是对于“逆全球化”的应对,也顺应了全球供应链向区域化的“再全球化”趋势。在全球经济一体化遭遇挑战、贸易保护主义抬头的背景下,中国企业通过扩大海外布局,不仅能够绕开部分贸易壁垒,降低逆全球化带来的直接影响,还能通过深入参与到区域内的经济活动中,加强与各地区市场的联系,提高在全球产业链中的地位和影响力,促进“再全球化”进程的深化。