银行业景气度边际走弱

作者: 杨千截至3月底,42家上市银行中有22家已经披露年报,根据已披露银行年报口径比较,2022年上市银行实现净利润同比增长7.3%,增速较前三季度下降0.4个百分点。不同银行业绩表现分化加剧,部分银行盈利依然保持强劲增长。

从收入端分解来看,2022年,上市银行全年营收增速较前三季度收窄了2个百分点至 0.4%,净利息收入和中收的增速均继续放缓。上市银行2022年全年实现利息净收入同比增长3.1%(2022年一至三季度为4.2%),主要受LPR定价持续下行对资产端收益率带来的影响,而负债端受存款定期化影响成本改善受到制约,考虑到2022年LPR调降的影响在2023年一季度仍有持续反映,基于此判断行业息差的下行趋势仍将持续。

在手续费收入方面,上市银行2022 年全年实现手续费及佣金净收入同比负增长2.9% (2022年一至三季度为-0.7%),负增缺口扩大,平安证券认为,受除基金、信托等相关代销收入放缓的持续影响外,四季度理财收益率的波动也带来额外冲击。其他非息收入方面,四季度债市波动对于非息收入带来较大冲击,其他非息收入同比下降增长23%(vs-2022年一至三季度为2.8%),进一步加大了全年整体营收的压力。

在支出端方面,业务费用增速平稳,拨备减少反哺利润。上市银行2022年全年业务费用支出增速持续回落,业务及管理费支出同比增长4.3%(2022年一至三季度为7.8%)。受收入增速放缓的影响,上市银行2022年全年拨备前利润增速为-1.7%(2022年一至三季度为1%)。在拨备方面,计提力度继续降低反哺利润,上市银行2022年全年拨备计提同比下降11.5%(2022年一至三季度为5.4%),成为推动行业盈利增长的主要因素。

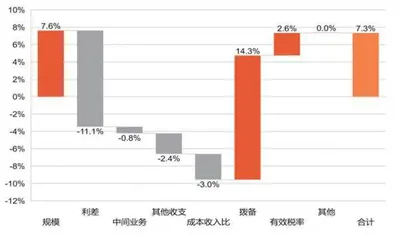

平安证券对上市银行的2022年全年净利润增速进行归因分析,主要从净利润增速驱动各要素分解的角度进行分析。

最主要的正贡献因素是拨备计提。上市银行2022年全年拨备计提贡献净利润增长14.3个百分点,资产质量平稳运行下拨备计提力度保持常态化仍然是推动上市银行盈利增速大幅提升的最主要因素。

息差仍是最主要的负面因素。上市银行2022年全年息差对盈利负贡献11.1个百分点,主要是受到2022年以来LPR定价下行的影响。

规模扩张对盈利的贡献度持续抬升。2022年全年规模对盈利正贡献7.6个百分点,在全年货币宽松以及银行信贷投放力度持续加大的背景下,规模对盈利的贡献度持续改善,行业以量补价的趋势延续。

非息收入方面,债市波动导致非息收入拖累加大。2022年全年投资交易板块受到四季度债市波动的影响,全年对盈利负贡献2.4个百分点。中间业务收入表现依旧乏力,对盈利负贡献0.8个百分点。

资产端收益率延续下行

通过规模指标来看,截至2022年四季度末,22家上市银行整体资产增速较三季度有所提升,总资产同比增长11.5%(2022年三季度同比增长11.3%),规模实现稳步扩张,分机构类型来看,国有大行的头雁效应仍在持续。资产投放保持积极,贷款增长保持稳健,22家上市银行贷款同比增速较前三季度小幅收窄0.2个百分点至11.6%,四季度末贷款环比增速(1.2%)与总资产环比增速(1.2%)基本持平,由此可见在稳信用背景下四季度信贷投放仍然保持稳健的增长势头,存款增长进一步提速,22家上市银行四季度末存款增速为11.8%(2022年三季度为11.3%),增长势能仍然主要来自大型银行(同比增长12%)。

图1:2022年全年净利润同比增速归因分解

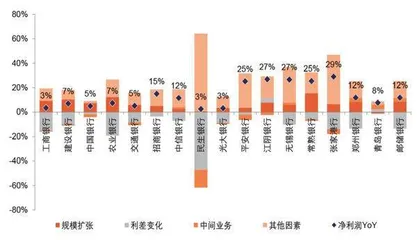

图2:2022年全年主要银行净利润同比增速归因分解

我们可以分别从国有大行和股份制银行的视角来观察2022年信贷投向变化,从零售对公维度,零售贷款的占比从全年来看有所上升,国有大行零售贷款占比同比提升0.4%至38.5%,股份制银行零售贷款环比提升1.1%至45.1%。

进一步观察对公行业投向,基建类行业2022年年末占比同比有所下降,平安证券认为主要源自于2022年疫情导致的项目开工进度放缓,但全年基建行业贷款投放占比较年中环比提升3%,下半年政策优化促进了基建行业的发展,创造了更多的融资缺口,致使下半年基建类贷款投放加速。

此外,地产行业贷款占比国有大行和股份制银行皆有所下降,主要源于行业风险暴露导致的需求缩减,致使企业融资门槛和银行资源倾斜方面皆有所下降。制造业占比提升符合银行业整体服务实体经济的策略,国有大行制造业贷款占比同比提升0.2%,股份制银行制造业贷款份额同比提升2.3%。

息差收窄延续,银行个体表现分化。净息差收窄趋势2022年仍然延续,根据平安证券的测算,22家上市银行四季度单季年化平均净息差为2.18%,环比收窄7BP,仍然处于下行通道,不过得益于资产负债管控效果的显现,我们看到有部分银行(如招商银行、中信银行、兴业银行)四季度净息差表现边际出现提升。

具体从资负两端来看,资产端收益率延续下行,22家上市银行四季度单季平均生息资产收益率环比下降1BP至4.35%,背后原因预计仍然来自贷款定价的下行压力;而负债端成本边际有所抬升,四季度单季平均付息负债成本率环比提升5BP至1.96%,预计与定期存款比例提升以及同业负债成本的上行有关。

伴随资产端LPR下调带动行业贷款收益率下行,叠加2023年一季度重定价的影响,短期来看银行对于息差的管控仍然面临较大挑战,展望全年,伴随存款利率下调红利的逐步显现,我们预计有助于推动负债端成本的下降,一定程度上可以缓解息差收窄的压力。

中间业务收入整体承压,负增缺口扩大。上市银行2022年全年手续费及佣金净收入同比减少2.9%(2022年一至三季度为-0.7%),负增缺口进一步扩大,受除基金、信托等相关代销收入放缓的持续影响外,四季度理财收益率的波动也带来额外冲击。

从个体来看,国有大行中邮储银行(同比增长29.2%)、农业银行(同比增长1.2%)全年手续费及佣金净收入实现同比正增长,但增速在四季度均有所放缓,中小银行中除了浙商银行(同比增长18.3%)、兴业银行(同比增长5.5%)、中信银行(同比增长3.4%)、无锡银行(同比增长24%)四家,其余皆为负增长。在营收结构方面,中间业务收入贡献度持续下降,22家银行中间业务收入占比环比下降0.6个百分点至14.4%,从个体来看,股份制银行中间业务收入占比处于相对高位,招商银行最高达到27.3%。

成本管控力度加大,收入下行拖累成本收入比抬升。上市银行2022年全年业务及管理费同比增长4.3%(2022年一至三季度为7.3%),费用投放速度放缓3.1个百分点,但受到收入增速大幅放缓的影响,上市银行成本收入比同比提升1.1个百分点至30.5%,考虑息差收窄背景下行业整体营收增长可能持续承压,后续成本收入比仍然会有趋势性的抬升。在个体方面,22家上市银行中成本收入比位列前三的分别为郑州银行(23%)、工行(25%)和重庆银行(25.2%)。

零售、地产风险如期暴露

从前瞻风险指标的角度来看,上市银行各项资产质量指标继续保持平稳,四季度末上市银行不良率环比下降1BP至 1.3%,拨备覆盖率较三季度下降3个百分点至239%,拨贷比环比下降6BP至3.11%,风险抵补能力仍然相对夯实。分机构类型来看,大行不良率环比普降,其中,交通银行的优化幅度(-6BP)最大,中小银行中青岛银行(-11BP)、瑞丰银行(-7BP)、民生银行(-6BP)不良率实现了显著下降,改善幅度位列前三。

但需注意的是,在前瞻性指标方面,我们看到行业关注率、逾期率普遍出现抬升,22 家上市银行中,关注率有7家环比下降、5家持平、10家上升,逾期率有8家环比下降、1 家持平、13家上升。这可能主要与四季度如信用卡、消费贷等零售信用类资产质量的波动,以及疫情防控放开初期催收效果不佳有关,主营零售和信用卡业务的银行面临的挑战相对更大,招商银行、平安银行逾期率环比分别提升13BP、19BP至1.29%、1.9%,关注率环比分别抬升20BP、50BP至1.21%、1.82%,但绝对水平仍然居于对标同业前列。

展望2023年,伴随年初以来经济复苏与消费的逐步回暖,平安证券认为,零售信用类资产质量的修复值得期待,房地产、地方平台等重点领域风险还需持续跟踪,但在监管的底线思维下,我们判断大规模信用风险释放的概率较小,预计银行的不良生成压力处于可控范围,行业资产质量表现有望继续保持稳健。

2023年春节后银行板块出现一定成都的调整,这在一定程度上与前期政策优化带来的经济预期修复与短期实际数据间的背离有关。考虑到当前银行板块静态PB仅为0.54倍,估值处于低位且尚未修复至疫情前水平,我们判断2023年全年银行板块修复的逻辑不变,弹性释放等待经济数据验证。

从资产质量角度来看,上市银行不良率整体稳定,零售、地产风险如期暴露。从21家上市银行的资产质量表现来看,整体不良率环比2022年三季度下降1BP至1.3%,账面不良率继续保持稳定,根据东方证券的测算,行业2022年四季度加回核销后的年化不良净生成率在0.58%(2022年三季度为0.64%),反映四季度在疫情和经济下行的压力下,银行不良生成压力可控。

从个体来看,我们观察到包括邮储银行、招商银行、光大银行、平安银行在内的大中型银行不良率边际小幅上行,预计仍然是地产、零售、小微领域风险有所暴露,并未出现全行业资产质量恶化的现象。需要关注的是,在前瞻性指标方面,股份制银行关注类贷款占比多数上行,一季度或有疫情带来的阶段性滞后影响。

在拨备计提方面,截至2022年末,21家上市银行拨备覆盖率环比下降3个百分点至 239%,拨备适度释放反哺利润;拨贷比为3.11%,环比下降 7BP。整体来看,行业的拨备水平继续保持充裕,尤其是部分优质中小行拨备覆盖率继续维持在400%以上的较高水平,未来抵御风险能力无虞。

对公不良率稳定,开发贷风险边际暴露。分结构来看,虽然下半年受到经济下行压力和疫情的扰动,但上市银行对公业务不良率整体保持稳定,分行业来看,边际压力仍然是来自房地产、建筑和批零,其他行业资产质量表现保持平稳,信用风险可控。

零售受疫情扰动明显,按揭、信用卡不良率均有所上行。截至2022年年末,我们统计了13家大中型银行的相关数据,合计零售贷款不良率为为0.82%,较2022年年中上行 8BP。其中,按揭、信用卡两个领域资产质量压力抬升最为明显,绝大多数大中型银行按揭、信用卡不良率边际上行,充分反映2022年四季度疫情达峰带来的负面影响。

整体而言,2022年四季度,上市银行资产质量在地产和疫情达峰的负面影响下仍然保持稳定,虽然地产、消费等部分领域不良小幅波动,但压力相对可控。目前疫情对银行资产质量冲击的最高点已经过去,展望2023年全年,经济复苏态势良好,企业经营环境改善、居民信心提升,叠加地产政策的持续宽松,银行的不良生成压力有望逐步趋缓。

息差承压 拨备支撑利润

根据21家上市银行(除瑞丰银行)披露的2022年年报,从盈利表现来看,四季度疫情冲击、债市市场波动影响下,行业整体营收表现承压,增速较前三季度继续回落,符合此前的预期。在收入增长放缓的情况下,拨备适度释放反哺利润,支撑上市银行归母净利润增速保持稳健,21家上市银行合计实现归母净利润同比增长7.4%(2022年一至三季度为7.7%)。