真实通过率下滑 IPO审核未必收紧

作者: 方斐上半年,受压实中介机构责任、强化股东信披监管及强调科创板“硬科技”属性等因素的影响,IPO撤单公司数量大幅增加,导致真实通过率下滑。与2020年上半年相比,IPO融资规模虽然有所增加,但与2020年下半年相比则有所萎缩。

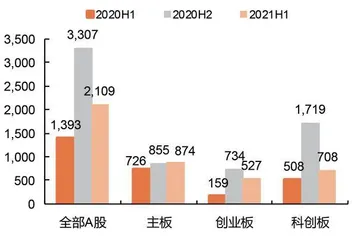

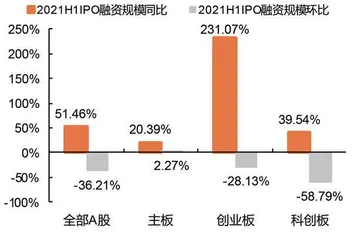

回顾上半年的数据可以发现,强监管对IPO融资规模还是有不小的影响,上半年IPO融资规模同比、环比增速均出现分化,创业板及科创板融资规模下滑。数据显示,上半年,A股IPO融资规模达2109.50亿元,同比增长51.46%,比2020年下半年下滑 36.21%;其中,主板融资规模为873.93亿元,同比、环比分别增长20.39%、2.27%;科创板融资规模为708.27亿元,同比增长39.54%、环比下降58.79%;创业板融资规模为527.29亿元,同比增长231.07%、环比下降28.13%。由此可见,IPO融资规模环比下滑主要由创业板及科创板融资规模下滑所致。

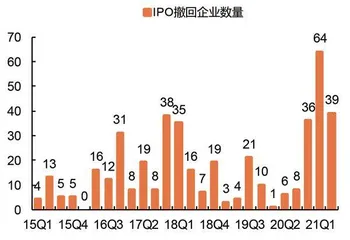

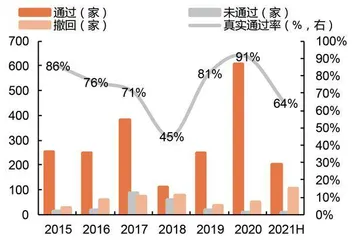

另一方面,由于IPO企业撤单数量大幅增加,导致真实通过率下滑。上半年,所有上会企业中共有203家通过审核、10家未通过审核,以“通过率=通过企业数量/(通过企业数量+未通过企业数量)”计算,2021年上半年通过率为95.31%,与2020年下半年的98.26%相比略有下滑。不过,由于监管不断压实中介机构责任,加强股东信息披露监管,强化科创板“硬科技”属性,使得大量拟上市公司撤回上市申请,其中,2月、3月为撤单高峰,如果以“真实通过率=通过企业数量/(通过企业数量+未通过企业数量+撤回企业数量)”计算,则IPO真实通过率下滑至64.24%,与2020年下半年的89.68%相比下滑显著。大量企业“撤材料”导致的真实通过率下滑为IPO融资规模同比下降的主要原因。

此外,2020年下半年,金龙鱼及中芯国际分别完成创业板及科创板IPO,募集资金净额分别达到136.93亿元、525.16亿元,相比之下,2021年上半年无相当规模的IPO融资事件。因此,上述两单超大项目导致的高基数同样对融资规模增速产生了较大的影响。

尽管上半年IPO融资规模及真实通过率相比2020年下半年有所下滑,但监管明确表态,对IPO的审核并未收紧,当然也未放松。那么,在注册制认知仍需强化的前提下,究竟该如何理解当前IPO审核压力及发行节奏呢?

审核趋严误解

一石激起千层浪,由于2021年以来IPO真实通过率大幅下行,导致市场存在“审核趋严”的误解。对此,监管层两次明确表态,IPO审核并未趋严。2月26日,证监会新闻发言人就IPO申报企业情况答记者问时称,IPO排队审核企业数量较多,一是经济发展转型及资本市场改革成效的反映,二是实施注册制后市场有一个逐步适应的过程所致。而IPO审核既未收紧,也未放松。6月10日,证监会主席易会满在第十三届陆家嘴论坛上发表主题演讲中表示,IPO发行既没有收紧,也没有放松,市场认为IPO收紧,可能源自三方面的原因:一是落实新证券法的要求,对中介机构的责任压得更实了;二是加强股东信息披露监管,明确了穿透核查等相关要求;三是按照实质重于形式的原则,完善了科创属性评价体系,强化了对硬科技要求的综合研判。

既然监管两次公开表态IPO审核并未收紧或放松,似乎与市场的理解有一定的差距,对此,我们该如何理解当前IPO审核面临的压力?

一般而言,市场情绪高涨通常会推动企业IPO的热情,然而,当股指与经济基本面出现较大的背离,随着泡沫的不断累积,过多劣质上市企业现金流断裂可能加剧泡沫破裂的风险,并对金融体系造成相当大的冲击。因此,注册制下更需关注上市公司的质量,并通过压实中介机构责任的方式保障信息披露的合规合法。2020年,股市表现强劲叠加创业板注册制的落地,企业融资热情日益高涨,大量优质企业上市形成较高的融资规模基数;2021年上半年,排队上市企业质量有所下沉,在监管关注上市公司质量及中介机构执业质量的背景下,IPO真实通过率下滑实为正常现象。

图1:A股半年度IPO融资规模(亿元)

图2:IPO融资规模同、环比走势分化

从国际经验来看,提升上市公司治理水平和信披质量有助于夯实资本市场的基础,而IPO企业上市热情与股市繁荣度相辅相成。以美国为例,1990-2020年间,IPO上市企业数量受美国主要股指走势的影响较大,股市繁荣时期企业上市热情普遍高涨,主要表现为互联网泡沫破裂前,美股走高、IPO企业数量处于高位,1999年达486家;互联网泡沫破裂后,美股走弱、IPO企业数量大幅减少,2003年仅为88家;金融危机前,美股走强、IPO企业数量再度提升,2007年达296家;金融危机期间,美股大幅下跌、IPO企业数量达到低谷,2008年仅为57家;而后十年长牛期间,美股IPO数量常年维持在100家以上;2020年,新冠疫情爆发,流动性宽松带动股指大幅走高,美股IPO企业数量大幅提升至407家,为2001年以来的最高值。

无论企业上市热情高涨与否,对一个成熟的资本市场而言,需要常态化重视上市公司质量,防止泡沫风险,因为过多劣质企业上市可能加剧泡沫破裂的风险。回顾互联网泡沫期间,因美股走强,投机情绪不断抬头,泡沫不断累积。1995-2000年,受互联网这一新商业模式及流动性宽松的影响,互联网板块带领纳斯达克综合指数自743.58点快速飙升,2000年3月10日达到5048.62点的峰值。平安证券以美股总市值与美国GDP之比为观测指标,结果发现在互联网泡沫期间,美股大幅走强至股市总市值超过美国GDP一倍以上,股市表现与宏观经济形成了较大的背离,导致风险也逐渐积累。

另一方面,股市繁荣刺激大量互联网企业上市融资,以获取更多资金,并通过广告等形式扩大用户规模。与此同时,部分劣质互联网企业同样上市进行套现。最终,美联储为防经济过热收紧流动性;同时2000年美国开始收紧对垄断的监管,包括微软在内的互联网公司被指控垄断,对互联网公司成长性的想象空间形成打击。叠加互联网企业业绩不及预期,投资者对互联网公司的信心下滑,劣质上市企业现金流断裂,恶性循环下互联网泡沫不幸破裂。

与互联网泡沫期间不同的是,2020年以来,美股总市值与GDP之比不断提升与流动性的结构变化有关。2020年以来,美股总市值与GDP之比进一步提升,至2021年一季度已达1.89倍,这主要有以下三方面的原因:第一,2008年以来,全球流动性宽松令美股总市值与GDP之比的上限不断上移;第二,疫情期间美联储再度释放天量流动性,流动性环境对美股市值形成强大的支撑;第三,互联网泡沫期间,美国流动性分散于股、债市场,而2020年则为债券市场流动性向股市转移,美股总市值的提升与流动性的结构变化有关。

实际上,自2001年起,在互联网泡沫逐渐破裂的背景下,提高上市门槛、提升上市质量成为纽交所及纳斯达克两家交易所共同的发展方向。在此期间,公司上市的财务指标有所提高,且逐渐开始强调持续盈利能力 。2002年,美国通过《萨班斯-奥克斯利法案》(Sarbanes-Oxley Act,SOX),大幅提高管理层及中介机构的责任,新增了一系列补偿投资者损失的手段,严厉惩戒了一批财务造假的企业及中介机构,给市场形成了有效的威慑,实现上市公司治理水平及财务信息披露质量的提升。《萨班斯-奥克斯利法案》落地后,更多美国小型上市公司自愿退市。上市门槛的提升及盈利水平不佳的小型公司自愿退市,或为美股走出互联网泡沫阴影起到了正向作用。

图3:IPO企业撤回数量大幅增加(家)

图4:IPO真实通过率下滑

压实中介责任

由国际经验引至国内,根据平安证券的分析,2020年下半年,中国IPO融资高峰的出现可拆分为两大原因:一是2020年7月后股市走强,带动企业上市融资热情大幅增加;二是注册制落地,企业集中申报,有大量优质企业成功上市。因此,随着股市上涨幅度的收窄、排队企业质量的下沉,2021年上半年,IPO融资规模回落属于正常现象。同时,因需要保障上市公司质量而排队企业质量良莠不齐,所以监管不断强调压实中介机构责任,确保不会因劣质企业大量上市影响金融稳定。

压实中介机构责任以保障上市公司质量主要表现为,创业板企业集中申报至审核周期拉长,科创板企业硬科技属性弱化。在创业板方面,上市企业申报集中,审核周期延长或为企业资质下沉、信披仍需优化所致。2021年上半年,上市企业仍主要为2020年6-7月创业板注册制落地后集中申报企业(如2021年6月上市企业受理日期仍均集中在2020年6月28日至7月16日之间)。其原因可能为创业板注册制落地初期,制度改革叠加二级市场行情催化,企业上市热情大幅提升,形成集中申报。优质企业率先过审后,后续企业资质有所下沉,所需审核周期更长、撤单率更高。

以2021年创业板4家审核未通过企业的问题来看,实控人及财务等反映出的内控问题为主要原因。此外,华夏万卷曾疑似涉及违规使用“教育部推荐练字用书”字样,问题较为严重,也是需要提升企业质量的重要表现。

在科创板方面,自开板以来,上市企业平均研发支出及研发人员占比呈现震荡下行趋势,“硬科技”属性有所弱化。按月计算,科创板新上市企业平均研发支出占比及研发人员占比分别自2019年8月28.81%及52.29%的峰值逐渐震荡下行,至 2021年6月这一数值仅为8.14%和24.57%,体现出科创板块上市企业“硬科技”属性有所弱化。2021年4月16日,证监会修订《科创属性评价指引(试行)》,新增研发人员占当年员工总数的比例不低于10%这一要求,或为对于科创属性弱化的反应。而科创板审核周期的震荡上行及撤单率提升或同样受此影响。以2021年4家审核未通过企业问题来看,被否原因中,2家存在可能与科创板定位不符这一重要因素。

正是由于企业集中申报质量良莠不齐,监管更加重视中介机构执业质量的提升。为保障上市公司质量,注册制下中介机构执业要求更高,但中介机构仍需一段适应的时间。

2021年以来,针对发行市场出现的新问题,监管层强化了部分核查事项,对中介机构执业质量的要求更高。2月5日,证监会发布《监管规则适用指引—关于申请首发上市企业股东信息披露》,强化拟上市公司股东信息披露监管,防止“突击造富”的行为;4月16日,证监会修订《科创属性评价指引(试行)》,丰富科创属性评价指标,强化科创板“硬科技”属性;4月30日,证监会就《首次公开发行股票并上市辅导监管规定》公开征求意见,进一步规范辅导相关工作。

图5:创业板IPO真实通过率下滑