历史牛市镜鉴新高之后

作者: 周汇

十年高点一朝突破。

8月18日,上证指数强势突破2021年2月18日的高点3731.69点,最高冲上3745.94点,创下自2015年8月以来的十年新高。当日,A股总市值历史上首次突破100万亿元大关。

自2025年4月以来,A股已开启长达4个月的趋势性行情,上证指数突破3674点、3700点等关键关口,成交额站上2万亿元。充裕的资金面成为推动指数上行的核心动力——游资活跃度创年内新高,杠杆资金持续净流入,私募仓位提升。

其背后是投资者加速入场,居民财富向金融资产加速再配置的趋势明确。数据显示,7月居民存款单月减少1.11万亿元,同比多降0.78万亿元,而非银行业金融机构存款增加2.14万亿元,同比多增1.39万亿元,表明部分储蓄资金或通过基金、股票等渠道流入资本市场。

兴业证券表示,在国家战略方向指引下,叠加关键时刻的政策与资金托底、新动能的持续显现,带动市场信心活化、增量资金入市不断形成合力之下,当前市场正在经历“健康牛”。

首先,从资本市场的历史使命看,当前更需要一轮“慢牛”。也因此,年初以来指数稳步向上,而波动率持续下行,当前更已逼近历史底部。其次,即便指数创新高,但大多数行业拥挤度仍在中等区间,市场没有整体性过热,最多只是局部过热,并且仍有一些板块处在拥挤度较低的位置。这些低位板块可在局部过热的板块冷却时承接起市场的资金与热度。进而本轮行情呈现“多点开花”,各行业、板块、主题机会交替轮动。此外,随着市场持续回暖,本轮行情中机构的优势也逐步显现,进一步与本轮“慢牛”“健康牛”实现共振和正向循环。

那么,新高之后市场走势将如何演绎?申万宏源证券认为,牛市氛围继续主导市场,现阶段市场的三个主要担忧都不构成重大下行风险。

首先2025年下半年宏观组合不利,暂时不会影响到2026年供需格局改善的预期。需求的关键验证期不在2025年内。其次,与牛市核心叙事直接关联的结构主线,尚未确立趋势。但这可能不会影响2025年四季度好于2025年三季度、2026年春季行情可期的判断。2025四季度行情可能“复制”过去一段时间的市场特征:少数景气方向做动量+2026年拐点方向高切低+轮涨补涨普遍轮动。

牛市成因节奏

按照光大证券的划分,历史上A股牛市可分为全面牛与结构牛,两者市场特征存在差异。全面牛市阶段,上证指数日均涨幅及市场换手率(MA20)峰值均高于结构性牛市,且全面牛市阶段,个股涨幅超100%的比例以及偏股型基金收益率超100%的产品占比高于结构性牛市。

以上涨持续时间相对较长为标准,光大证券对2000年以来的A股四轮牛市进行了区分,其中,2005-2007年、2013-2015年为全面牛市,2016-2018年、2019-2021年为结构性牛市。

光大证券认为,基本面回升是牛市形成的核心驱动力,流动性宽松与产业趋势往往形成共振效应。当基本面全面改善时,通常催生全面牛市,比较典型的有2005-2007年牛市行情。而在基本面结构性改善阶段,若与流动性宽松、产业趋势形成共振,同样可能孕育牛市。市场最终呈现结构性牛市还是全面牛市,关键在于主要增量资金的主体差异。个人投资者主导的增量资金易催生全面普涨行情,如2013-2015年;机构投资者主导的增量资金则更倾向于引发结构性机会,如2016-2018年、2019-2021年。

全面牛市方面,如2005-2007年企业盈利与宏观经济的同步改善推动市场形成全面牛市;2013-2015年宏微观流动性共振与产业趋势驱动,推动A股市场迎来全面牛市。

具体来看,2005-2007年,企业盈利与宏观经济同步改善驱动全面牛市,期间上证指数上涨502%,名义GDP保持两位数增长,A股归母净利润同比增速从-5.8%攀升至63.5%,超过50%的行业连续四个季度净资产收益率(ROE)出现改善,盈利普涨支撑市场全面上行;2013-2015年,中美货币宽松(降准降息、量化宽松)叠加杠杆资金入场(融资融券余额增2万亿元),与移动互联网产业趋势共振,驱动上证指数上涨164%,形成流动性与产业趋势双轮驱动的全面牛市。

结构性牛市方面,如2016-2018年基本面改善叠加北向资金流入推动权益市场微观流动性改善,A股市场迎来结构性牛市;2019-2021年宏微观流动性共振叠加国内基本面修复与产业升级,推动A股市场形成结构性牛市。

具体来看,2016-2018年,供给侧结构性改革推动名义GDP回升,但仅少数行业(连续四个季度ROE改善行业占比小于40%)盈利修复,叠加北向资金净流入近3000亿元,其偏好配置核心资产,驱动市场形成结构性牛市;2019-2021年,中美流动性宽松(降准降息、万亿级基金发行)与新能源产业趋势共振,偏股型基金发行带来的资金作为重要增量资金偏好高景气赛道,驱动市场呈现结构性牛市特征,期间上证指数上涨49%,电力设备板块以284%涨幅领涨。

光大证券认为,2000年以来的四轮牛市在行情演绎节奏上,均呈现“快速上涨-震荡调整-震荡上行-牛市极致”的特征,但全面牛市的“快速上涨-震荡调整”阶段处于牛市前奏,而结构性牛市的“快速上涨-震荡调整”阶段则在牛市进程之中。

此外,全面牛市极致阶段市场交易更活跃,区间日均换手率较高,而结构性牛市极致阶段的该指标低于其快速上涨阶段。从行情结构而言,牛市极致阶段行业表现分化更明显,领涨行业涨幅相对更高。

从牛市四阶段的成因来看,前期深度调整和预期改善推动市场进入快速上涨阶段,基本面修复时滞与获利了结压力导致市场进入震荡调整阶段。从快速上涨的发生条件来看,其一般出现在市场经历深度调整后,且伴随重大利好政策出台或政策信号释放以扭转市场预期的时刻。具体来看,2003-2007年、2012-2015年、2016-2018年及2019-2021年的市场快速上涨前,均经历一段时间的深度调整,且其快速上涨阶段的前后通常有重大利好政策出台或政策信号释放,比较典型的有2003年末股权分置改革信号逐步释放、2016年年初供给侧结构性改革政策信号释放等。此外,基本面修复时滞与获利了结压力通常导致市场由快速上涨进入震荡调整阶段。

基本面、流动性与产业趋势推动市场进入震荡上行和牛市极致阶段。从牛市震荡上行和极致阶段的驱动因素来看,这两个阶段市场的上涨通常是多重因素协同作用的结果。具体来看,基本面改善奠定2003-2007年、2016-2018年市场震荡上行和牛市极致阶段市场上涨的基础,而流动性宽松与产业趋势形成共振效应推动2012-2015年以及2019-2021年市场在这两个阶段的上涨。

牛市震荡上行开启时点,通常伴随着A股非金融石油石化归母净利润单季度同比增速由负转正。此外,牛市的震荡上行阶段,上证指数上涨天数占比通常超过50%,最大回撤通常相对较小,其中,结构性牛市震荡上行阶段,上证指数的最大回撤一般低于10%。牛市震荡上行阶段通常在开启后的第60-80个交易日里的走势较为震荡,且牛市震荡上行阶段开启后的第120个交易日前后,市场对前期阶段性高点的突破情况对后续走势影响较大。

市场所处阶段

突破新高之后,目前市场处于什么阶段,是否存在高估的风险?

中金公司认为,截至8月18日收盘,沪深300动态市盈率在12.2倍左右,市盈率处于2010年以来历史分位数69%左右,横向来看A股估值在全球主要股市中仍处于中等水平,表明市场整体尤其是蓝筹板块虽已经历较多估值修复,但目前尚未出现明显高估。当前A股市值升至100万亿元左右,与GDP的比值在全球主要市场中尚处于中等偏低位置。A股市场总市值/M2约为33%,处于历史60%分位。当前沪深300指数股息率2.69%,和十年国债收益率相比,权益资产仍有相对吸引力。综合上述指标,A股目前整体估值水平横向和纵向对比来看仍处于合理区间。

光大证券认为,从上证指数的运行来看,2024年9月以来,上证指数走势也呈现出“快速上涨-震荡调整-震荡上行”的牛市特征,而从上证指数各阶段的驱动因素来看,与历史上牛市各阶段背后的驱动因素较为一致。因此,当前市场或已进入震荡上行阶段,但当前市场走势较为强势,并未在震荡上行阶段开启后的第60-80个交易日里出现“窄幅震荡”的走势。

不过,当前市场或正在逐步形成阶段性高点,后续需关注阶段性高点的成型,以及后续市场能否突破该阶段性高点。若上证指数能有效突破4月8日以来的阶段性高点,未来市场在震荡上行阶段的表现值得期待;若未能突破前期形成的阶段性高点,则未来一段时间市场走势或相对震荡,直至牛市极致阶段启动。

光大证券表示,展望未来,基本面修复进程或将呈现温和且渐进的特征,宏微观流动性共振与产业升级有望驱动市场上涨,而在中长期资金有望成为市场重要增量资金之一的背景下,市场或呈结构性牛市上涨特征。

信达证券认为,当下可能是牛市主升浪的前期,主要有以下三点理由:

一是牛市主升浪,市场换手率(总成交额、总流动市值)往往会再次达到牛初高点。近期市场的成交额有所回升,但与历史上的牛市主升浪比,回升幅度并不算大。

根据信达证券的统计数据,2006年8月-2007年5月牛市主升浪期间,市场换手率由1.5%左右快速上涨到6%以上,略突破牛市初期的换手率高点(出现在2006年5月);2014年7月-2014年12月牛市主升浪期间,市场换手率从1%以下快速增长到4%以上,大幅高于牛市初期(2013-2014年年中);2019-2021年牛市期间,换手率出现过多次高点,2019年3月、2020年3月、2020年7月、2021年9月,数值较为接近,2020年7月牛市中期换手率高点略高于2019年3月和2020年3月换手率高点。

而2025年4月以来市场的上涨,虽然交易量有所回升,但换手率比牛市初期的高点(出现在2024年10月8日)依然低很多。

二是牛市主升浪前期和后期风格往往会有较大的变化。牛市中期,因为资金明显流入,所以往往会呈现出普涨的状态,而牛市主升浪前期和后期领涨的风格往往会有差异。

如,2006年8月-2007年5月牛市主升浪前期大盘风格,后期小盘风格;2014年7月-2014年12月牛市主升浪前期小盘风格,后期大盘风格;2020年4月-2020年1月牛市主升浪前期小盘风格,后期大盘风格。

2025年4月以来,一直是小盘风格占优,这说明如果当下是牛市主升浪,那很有可能是主升浪前期,而一旦进入主升浪后期,风格可能会快速转向大盘股领涨。

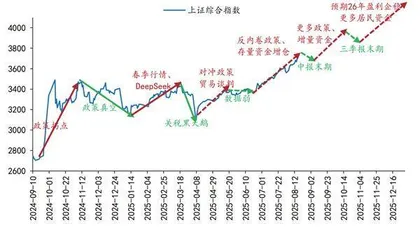

图 下半年可能都是牛市主升浪(单位:点数)

三是牛市主升浪期间,股权融资规模大多会快速放量到历史高位,目前依然不高。股权融资规模的变化是牛熊市拐点的重要指标,熊市后期,由于政策对股市的呵护,往往会出现股权融资规模的下降,而一旦进入牛市股权融资规模往往开始企稳回升。牛市结束的重要前提是,股权融资规模恢复到较高的水平。如2005-2007年和2013-2015年牛市,股权融资规模均在牛市主升浪期间快速回升。