比特币价格何以创下新高?

作者: 成孟琦从中本聪的“数学之美”到美国总统特朗普的国家储备;从赛博狂欢到上市公司纷纷参与囤币;从价格突破11万美元的比特币到数以万计的meme币(无基本面价值的空气币),以比特币为代表的虚拟资产,在2025年踏上了新的叙事节奏。

2025年5月中旬,受特朗普关税政策放松、中国香港及美国稳定币监管政策完善、美国“股债汇三杀”等因素影响,全球最大市值加密货币比特币首度突破11万美元这一关口,打破了特朗普胜选后比特币在2025年1月创下的10.9万美元的纪录,创下历史新高。

随着比特币交易价格首次突破11万美元,市场对虚拟资产的关注与讨论再次升温。

本轮比特币价格为何上涨并创下历史新高?综合多位市场人士及机构观点,此轮上涨背后有多重利好因素支撑,包括贸易紧张局势降温、特朗普政府对加密货币更友好、美国及中国香港稳定币立法取得进展、机构资金持续流入以及宏观经济环境改善等。

4月初,特朗普在白宫签署所谓的“对等关税”政策,导致虚拟资产、美股、美债和美元市场大跌。5月12日,中美发布日内瓦经贸会谈联合声明,大幅降低双边关税水平。双方承诺取消对对方进口商品加征的91%的关税,另对24%的关税暂停90天,最终双方累计削减115%的关税。这一超出市场预期的协议缓解了市场对贸易战升级及全球经济衰退的担忧。

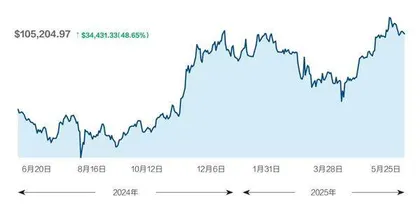

图:比特币最近一年价格走势

政策层面,稳定币立法成为今年比特币叙事中最为重要的一笔。5月30日,中国香港特区政府发布《稳定币条例》。根据条例,未来任何在中国香港发行法币稳定币,或宣称锚定港元价值的稳定币(无论发行地是否在中国香港)的机构或个人,均需向香港金融管理专员申领牌照。美国立法层面,当地时间5月19日,美国参议院以66比32的投票结果,正式通过了《引导和建立美国稳定币国家创新法案》的程序性表决。6月,该法案将进入参议院全体投票阶段。

资金层面,比特币与比特币现货ETF(交易型开放式指数基金)持续吸引资金流入,凸显资金对比特币的追捧。

比特币价格的上涨,还源自全球对于特朗普掌舵下的美国政府财政赤字激增前景的担忧,叠加全球资金掀起大规模抛售美债的热潮,反过来推动有着“新晋避险资产”之称的比特币大涨。

对于今年下半年的比特币走势,渣打银行预计比特币将在年内突破12万美元,该行还预测比特币将在2029年特朗普正式离任之前有望升至50万美元。

渣打银行数字资产主管杰弗里·肯德里克(Geoffrey Kendrick)表示,今年4月他曾将比特币二季度的目标定在12万美元。在美国资产的战略性资产再配置以及大户持续买入的推动下,比特币涨势将持续到今年夏季,或在年底前接近20万美元目标。

虚拟资产金融服务提供商HashKey Group首席分析师丁肇飞告诉《财经》,预计年内比特币价格的高位将达到15万-18万美元,整个加密货币市场的叙事也在升温。尽管现货价格处于盘整,宏观不确定性仍存,加密货币资产的隐含波动率依然保持相对高位。

不过,亦有机构提醒,需注意比特币等加密货币始终是风险较高的投资品类。投资者需关注全球经济不确定性、监管政策变化、鲸鱼投资者(指持有大量加密货币的个人或实体)动向、加密货币资产安全问题(如黑客攻击)等多重因素对比特币等加密货币价格的影响。

价格屡创历史新高

多位虚拟资产投资人对《财经》表示,特朗普第二次上台后,本来就不断波动的币圈,更加风云莫测了。

特朗普2024年11月胜选后比特币的走势,已印证了这种不确定性。在5月中旬冲上11万美元之前,比特币曾因4月初特朗普宣布关税政策而经历剧烈震荡,走出明显的V型反转曲线。

4月2日,特朗普在白宫签署所谓的“对等关税”政策。在关税政策颁布后的次日,比特币价格与美股背道而驰,涨至8.85万美元,涨幅超过7.75%。不过,比特币的独立行情未能持续,4月7日跌至7.44万美元低位。

同期美股遭遇重挫。4月3日,美股三大股指均创下近五年来最大单日跌幅纪录;4月4日,三大股指继续跌超5%,纳斯达克综合指数正式跌入技术熊市。仅4月3日-4日两个交易日,美股市值合计蒸发约6.6万亿美元。

4月9日,特朗普宣布对除中国以外的70多个国家和地区暂停实施新关税90天。消息一出,美股三大指数直线拉升。与此同时,比特币在短短一小时内突破8.2万美元大关。

此后,比特币价格一路震荡上行。5月22日,比特币价格涨至11万美元之上,最高报11.18万美元。至此,比特币较4月的低位已上涨逾50%,并创下历史新高。此后,其价格开始有所回落。

5月28日,全球最具影响力的加密货币大会——“比特币2025大会”在美国拉斯维加斯举办。不过,盛会并未带动比特币价格继续冲高,5月末,比特币价格回落至10.5万美元左右。据美国加密货币交易所Coinbase的数据,截至6月6日,比特币价格为10.25万美元。

“最近几年大家已经形成‘逢会必跌’的预期,因此很多人在这个时候提前出货,或者做空比特币。”X平台上的虚拟资产KOL(Key Opinion Leader,关键意见领袖)0xLige表示。

“比特币容易被做空,也是其价格在近年不断大起大落的另一重要原因,所以现在的投资还是以逢低加仓比特币为主。”另一位币圈KOL提到。

6月6日,特朗普与特斯拉首席执行官马斯克的矛盾公开化,由于他们均为虚拟资产的支持者,在不确定性增加的情况下,虚拟资产出现下跌,比特币下跌3%,跌破10.2万美元;以太币跌3.6%,跌至2500美元左右。

比特币价格下跌令投资者出现高额损失。据Lookonchain监测,6月6日,比特币大户James Wynn(詹姆斯·韦恩)的40倍比特币多单遭部分清算,损失约155.38枚比特币,折合1614万美元。

据Coinglass数据,截至北京时间6月6日10时,24小时内全球共有22.7万虚拟资产投资者爆仓,爆仓总金额为9.81亿美元,最大单笔爆仓单价值1000万美元。

上市公司扎堆囤币

自4月初以来,比特币价格大涨超50%,一度突破11万美元的新高。Glassnode数据显示,5月中下旬,比特币非流动性供应量达历史峰值。有业内人士分析,这表明当前的比特币涨势并非由散户狂热推动,而是由多重结构性力量共同作用,包括上市公司囤币、机构资金流入以及宏观经济环境改善等。

其中,上市公司囤币风潮为本轮比特币价格上涨提供一大助力。

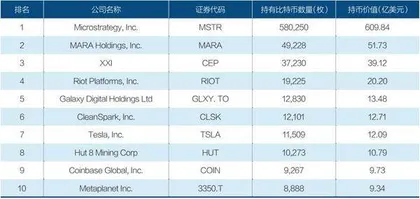

截至6月5日,据Bitcoin Treasuries网站数据显示,全球持币上市公司从4月初的89家激增至124家,这些公司共计持有超81.6万枚比特币,市值约850亿美元。

其中,迈克尔·塞勒(Michael Saylor)所创立的、有“比特币持仓大户”之称的Strategy(MSTR)是全球比特币持有量最大的上市公司,拥有全球近3%的比特币总供应量。

根据美国证监会文件,5月26日至6月1日,Strategy购买了705枚比特币,总购买价值为7510万美元,每枚价格约为106495美元,这已是该公司连续第八周购入比特币。截至6月1日,Strategy总计持有比特币580955枚,购买总价为406.8亿美元,每枚成本约合70023美元,而这些比特币的市值已达到近600亿美元。

此外,Strategy的“囤币”计划还在加码。5月29日,其再度向美国证监会提交文件,计划通过发行最高21亿美元的10%永续优先股,进一步加仓比特币。

在比特币价格创新高的5月,“囤币”的上市公司不止Strategy一家。

5月6日消息,据Lookonchain监测,全球最大的资管公司贝莱德购入5613枚比特币,价值约5.3亿美元,其持有的比特币总量达620252枚,价值约585.1亿美元。自4月21日以来,贝莱德已累计购入47064枚比特币,总价值约44.4亿美元。

彭博高级ETF分析师Eric Balchunas在社交媒体平台发文称,“目前贝莱德在比特币持有量方面仅次于中本聪,有望在2026年夏末成为世界第一大比特币持有者。”

他还提到,“截至6月3日,贝莱德旗下的比特币现货ETF以724亿美元资产规模跻身全美前25大ETF榜单。其有望在2026年底前超越中本聪,成为全球最大比特币持有者。”

美股上市公司Nano Labs亦在近期对《财经》表示,公司会继续持有比特币,同时不排除会持续购入的可能。截至2025年2月21日,该公司比特币持有量为400枚,价值约为4000万美元,每个比特币的平均成本为9.95万美元。

5月19日,比特币持币量全球排名第九的公司Coinbase Global被纳入标普500指数,这也意味着全球美股指数基金投资者变相加仓了虚拟资产。

“从目前大多数公司的行为来看,增持比特币主要还是以财务或投资策略为主,而非直接服务于公司核心业务的发展。”HashKey交易所事业群联席CEO(首席执行官)茹海阳对《财经》表示,HashKey Exchange与Nano Labs、博雅互动、蓝港互动、新火科技、中手游等有比特币购入合作,但投资比特币不像云计算、人工智能或区块链底层技术那样能提升运营效率或创造新的收入来源。此外,虽然低买高抛是每个投资者美好的愿望,但在实践中却并不容易实现。目前,大多数上市公司仍然以囤币为主,特别是在今年的市场环境下。

值得注意的是,比特币现货ETF仍持续吸引资金流入,成为比特币价格的重要推动力量。据SoSoValue数据显示,目前美国比特币现货ETF的总资产管理规模已达到1258.5亿美元,占比特币总市值的6.05%,充分体现了其在加密资产市场中的关键地位。

表:全球持有比特币数量最多的前十家上市公司

富途证券董事总经理谢志坚表示,虚拟资产现货ETF提高了虚拟资产的市场认可程度,并促进监管完善与制度化。根据《富途2025香港个人投资者报告》,虚拟货币概念股跻身2024年交易频率前五大板块。从持仓情况看,Z世代(1996年-2010年出生人群)投资者偏爱虚拟货币现货,而X世代(1965年-1980年出生人群)更偏爱虚拟货币ETF。

个人投资者对于比特币等虚拟资产的投资大多较为谨慎。瑞银全球金融市场部中国主管房东明对《财经》表示,比特币与黄金配置是对美元资产的分散投资,出于风险考量,多数客户都将比特币等虚拟资产的配置控制在5%以内。

与美元和黄金持续博弈

在外部环境不确定性增加的情况下,虚拟资产、黄金与美元之间复杂的博弈拉开了帷幕。

以比特币为代表的虚拟资产,具有短期避险属性与中长期风险资产特征,而这些特征总是容易受到外部危机催化。

茹海阳告诉《财经》,比特币近期内在避险资产与风险资产之间的属性切换,本质上反映了市场对其定位的动态认知和短期资金流向的变化。

“实际上比特币价格变动的底层逻辑未变,其价格取决于市场中货币的流动性充足率,钱越多,价格越贵。外部危机确实是推动其风险资产特征的重要诱因之一,但核心矛盾仍在于货币流动性,尤其是美元的强弱与美联储的政策走向。”茹海阳表示。