银行抵御房地产风险的资源充裕

作者: 文颐商业银行涉房业务按是否承担信用风险可划分为两类,其中,承担信用风险的业务,在表内主要为涉房贷款和金融投资,表外主要包括或有信贷、银行承兑汇票、保函等。具体而言,涉房贷款包含了对公房地产贷款中的地产开发贷、经营性物业贷、并购贷款及其他,以及零售业务中个人住房贷款等;金融投资主要包括流向房地产行业的信用债,商业房地产抵押贷款证券化(CMBS)、住房抵押贷款证券化(MBS)及其他资产支持证券业务,以及信托、券商资管计划等非标资产;涉房业务中不承担信用风险的主要为净值型理财、委托贷款、合作机构管理的代销信托及基金、主承销债务融资工具等。

上市银行地产敞口规模与结构分析

上市银行地产敞口以表内贷款为主,金融投资、表外授信等占比较低。由于数据可得性,财信证券选取披露相关数据的银行为样本,定性分析各项涉房业务在银行总资产中所占比重。

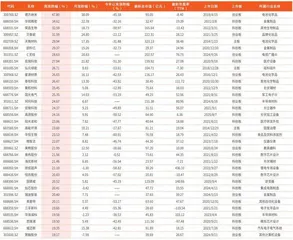

在样本银行中,截至2023年年末,房地产相关金融敞口规模约为7万亿元,其中,承担信用风险的地产敞口约为6.5万亿元,占样本银行总资产的14.38%;承担信用风险的地产敞口中,个人住房按揭贷款为4.31万亿元,占零售贷款比例为36.99%,占总资产的比例为9.36%;对公房地产业贷款为1.63万亿元,占对公贷款的比例为12.85%,占总资产的比例为3.84%;金融投资及表外授信余额为5490亿元,平均占总资产的比例为1.18%。

根据上述统计,样本银行地产风险敞口以表内贷款为主,贷款以外承担信用风险的资产(主要为金融投资和表外授信),以及不承担信用风险的资产占比均较低,平均占总资产的比例分别为1.17%、1.32%。从行业角度来看,不同银行存在具体的业务结构差异,但不存在足以影响定性判断的量级差异。因此,对上市银行地产敞口的研究,应重点关注涉房贷款。

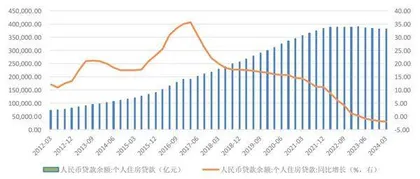

个人按揭规模萎缩 对公房贷增速下行

根据人民银行公布的数据,截至2024年一季度末,人民币个人住房贷款余额为38.19万亿元,同比下降1.9%,增速比上年末低0.3个百分点,个人住房贷款同比增速已连续四个季度为负值。受房地产供需关系变化、提前还贷等因素的影响,截至2023年年末,个人 住房贷款余额同比减少6300亿元,整体呈萎缩态势。

就A股上市银行而言,截至2023年年末,个人住房贷款余额为34.43万亿元(紫金银行数据缺失),同比减少5417.15亿元。分银行类型来看,国有大行2023年年末个人按揭贷款余额同比减少5182.53亿元,除邮储银行逆势上涨762.28亿元外,其余,五大行个人按揭规模均同比下降;股份制银行2023年年末个人按揭贷款余额同比减少109.05亿元,除平安银行、华夏银行、浙商银行、中信银行四家银行分别增长191.25亿元、35.91亿元、306.04亿元、275.14亿元外,其余五家上市股份制银行按揭规模均同比下降;城商行2023年年末个人按揭贷款余额同比增加120.03亿元,17家上市城商行中有10家按揭规模同比增长,其中,宁波银行同比增长230.08亿元,增幅第一。农商行2023年年末个人按揭贷款余额同比下降245.6亿元,除紫金银行数据缺失外,其余9家上市农商行按揭规模均同比下降。

国有大行个人住房业务占比较高。在个人按揭贷款业务结构上,上市银行中国有大行、 股份制银行、城商行、农商行按揭贷款占全部贷款的平均比例依次递减,分别为24.21%、14.86%、12.01%、9.73%。

就个股而言,有6家银行个人住房贷款占全部贷款的比例超20%,其中,邮储银行占比为28.69%,为上市银行最高;8家银行个人住房贷款占全部贷款比例在15%-20%;16家银行占比在10%-15%;11家银行占比低于10%,其中,常熟银行个人住房贷款占比为5.87%,为上市银行最低。

在对公房地产贷款方面,股份制银行与城商行占比较高,个股分化较为明显。根据人民银行披露的数据,截至2024年3月末,房地产开发贷余额为13.76万亿元,同比增速为1.7%,增速较年初环比小幅提升0.2个百分点。但2023年以来,房地产开发贷在低基数背景下,同比增速整体处于下行态势。

就A股上市银行而言,截至2023年年末,房地产业贷款余额合计7.39万亿元,较2022年年末增长3.97%。细分类下,国有大行、股份制银行、城商行、农商行房地产贷款余额分别为40938亿元、24111亿元、7379亿元、1476亿元,同比分别变动2534.92亿元、-216.65亿元、478.34亿元、26.55亿元,股份制银行房地产业贷款余额整体呈压降态势,而国有大行、城商行、农商行贷款余额均在增长。

在国有大行中,除交通银行对公房地产贷款余额同比下降307.77亿元外,其他五大行均有所增加;在股份制银行中,除兴业银行、浦发银行、浙商银行对公房地产贷款余额同比增长外,其余9家上市股份制银行均不同程度压降对公房地产贷款;城商行内部分化明显,9家上市城商行对公房地产业贷款同比增加,8家银行同比下降;在农商行中,紫金银行、青农商行、渝农商行对公房地产业贷款余额同比下降,其余7家银行同比增长。

股份制银行、城商行对公房地产业贷款占比更高。上市银行对公房地产贷款占比为4.59%,其中,国有大行、股份制银行、城商行、农商行对公地产贷款占全部贷款的比例分别为3.77%、6.33%、6.23%、5.54%。就个股而言,有4家银行对公房地产业贷款占全部贷款的比例超10%,15家银行对公房地产业贷款占全部贷款比例在5%-10%,23家银行占比在5%以下。

表 样本银行地产敞口规模(2023年末,亿元,%)

对公房地产贷款不良压力加大

从公布数据的22家上市银行来看,截至2023年年末,个人住房贷款不良率的平均值为0.3%,较2022年年末略升0.02个百分点。细分类下,国有大行、股份制银行、城商行、农商行个人住房贷款不良率分别为0.46%、0.34%、0.24%、0.27%,分别较2022年年末提升 0.01个百分点、0.03个百分点、-0.01个百分点、0.07个百分点。

就个股而言,4家城商行、农商行个人住房贷款不良率大于1%,或与区域房价下行有关;7家上市银行个人住房贷款不良率介于0.5%至1%,11家上市银行按揭不良率低于0.5%。整体来看,个人住房贷款不良率低,且边际变化稳定,资产质量较优,仍为银行当前优质资产。

另一方面,对公房地产贷款不良压力加大,且个股分化明显。从公布数据的32家上市银行来看,截至2023年年末,对公房地产贷款不良率平均值为4.8%,较2022年年末上升0.99个百分点。细分类下,国有大行、股份制银行、城商行、农商行对公地产贷款不良率平均值分别为4.9%、3.4%、3.23%、4.27%,分别较2022年年末变动0.32个百分点、0.6个百分点、0.5个百分点、-0.65个百分点,除上市农商行外,其他三类上市银行对公房地产贷款不良率均有所上升,说明更多银行主动暴露房地产领域风险。

就个股而言,截至2023年年末,4家银行对公房地产贷款不良率超过6%,且均较2022年有所抬升;12家银行对公房地产不良率介于4%-6%,其中10家为全国性银行,除工商银行、农业银行、中国银行、厦门银行外,其余银行较2022年年末地产不良率均有所抬升。

近年来,随着地产行业趋势性下行,房地产领域已成为银行不良压力最大的行业之一。对于贷款投向更多分布在优质区域核心地段的银行,风险有进一步缓释的可能;但对于贷款投向外源融资及内生增长面临双重压力的房企,且在地产领域风险暴露和拨备计提不充分的银行,未来或面临资产质量压力,对盈利形成挤压。

目前来看,地产风险敞口主要来自对公端。根据上述统计,在上市银行房地产敞口中,按揭贷款 占比较高但风险较低,2023年年末披露数据的上市银行按揭不良率平均值约为0.3%,低于全部贷款不良率1.17%,且边际变化平稳,在“保交楼”政策持续推进下违约率较低,仍为银行优质资产。

银行业面临的房地产信用风险主要来自对公敞口,截至2023年年末,披露数据的上市银行对公房地产贷款不良率平均值为4.8%,较2022年年末上升0.99个百分点。在偿付顺序上,房地产开发贷风险抵押较为充足,次序在购房者“保交楼”和供应链应收账款之后,但高于无抵押的非标和信用债,其资产质量与住房销售回款、房企现金流相关度较大。

由于中国是个人无限连带责任制度,断供拍卖房屋后需优先偿还贷款,居民违约成本较高,同时银行房贷以首套房为主,居民住房需求主要体现为刚需和改善性等自主需求,在此基础上只要不出现无法交付的违约风险或房价断崖式下跌等极端情形,则按揭贷款出现大面积违约的概率就较为有限。因此,个人按揭贷款资产质量的核心是保交付和稳房价。

对于保交付,目前各主要省市基本均已建立融资协调机制,在该机制下,符合规定的 “白名单”项目及时获得了资金支持,满足房企合理融资需求,为促进项目建成交付、保 障购房人合法权益、稳定房地产市场发挥了积极作用。在房地产融资协调机制下,部分出险房企也有所获益,如碧桂园、融创、金科、绿地、中梁等陆续披露旗下项目被纳入“白名单”情况,但“白名单”项目的要求相对严格,“项目预售资金未被抽挪,或被抽挪的资金已及时收回”要求,使得银行在具体项目放贷上仍会以市场化方式为主,造成增量风险蔓延的可能性有限。

图1 2023年个人住房贷款整体规模下降

据国家监督管理总局披露,截至5月16日,商业银行已审批通过的“白名单”项目贷款金额达9350亿元。截至8月21日,商业银行已审批房地产“白名单”项目有5392个,审批通过融资金额近1.4万亿元。“517”四部委会议后,融资协调机制落地速度明显加快,在系统性底线思维及政策统筹落实下,保交付违约风险不大。

对于稳房价,我们核心关注的是房价下跌多少会击穿居民资产负债表,也即当前按揭贷款对于房价波动的承受能力。在地产新政前,新发放贷款的首付比例不低于30%,因此新发放贷款的抵押率LTV(贷款余额/房价)不超过70%。银行的按揭LTV随着居民还款、贷款本金的减少而下降,亦受到房价波动的影响。

部分银行财务报表披露了零售按揭平均LTV信息,截至2023年年末,招商银行个人按揭LTV比例为32.93%,兴业银行个人按揭LTV比例为43.63%,中信银行个人按揭LTV比例为39%。因此,当前银行个人按揭LTV比例或较低,只要房价不出现断崖式下降,安全边际较为充足。

银行积极利用不良资产证券加大个人住房抵押不良贷款出表力度。对于不良资产证券化资格的银行,亦通过资产证券化方式将按揭出表,有效化解按揭贷款风险。不良贷款资产支持证券是一类特殊的ABS产品,其基础资产为贷款五级分类中次级、可疑和损失类贷款。部分银行披露了个人按揭不良资产证券化处置数据,如建设银行2023年发行6单个人住房抵押贷款不良资产支持证券,发行规模为78.82亿元,入池本金规模为160.02亿元,建设银行2023年年底个人住房不良贷款余额为268.24亿元。

相比之下,对公房地产贷款的核心是房企偿债能力,而房企资金来源主要依赖销售回款。根据国家统计局的分类,房地产开发投资资金来源有国内贷款、利用外资、自筹资金、定金及预收款、个人按揭贷款、其他到位资金和各项应付款七类。从房地产开发各阶段来看,主要分为前端拿地融资、中端开发融资、后端销售回款。