降息驱动无风险利率下行银行股红利逻辑获加持

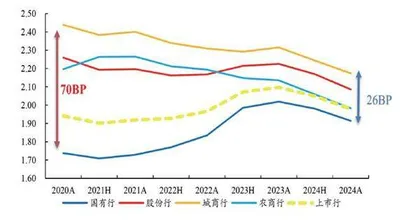

作者: 杨千近年来,国有大行付息率抬升,2024年开始和中小银行同步下移,尤其是2024年下半年降幅扩大。2024年,国有大行、股份制银行、城商行、农商行的加权付息率分别为1.91%、2.09%、2.17%、1.98%,较2023年同期分别下降10BP、14BP、14BP、15BP,较2020年分别变动18BP、-17BP、-26BP、-21BP。

由此可见,近年来银行的负债成本走势出现分化,以成本最高的城商行和最低的国有大行进行对比,2020年二者的付息率价差为70个基点,2024年已收窄至26个基点;2024年起二者的走势趋同下降,尤其是2024年下半年,负债成本降幅更为显著。

负债成本严监管延续

那么,为何2024年之前,存款挂牌利率多次下调对负债成本的改善效果并不明显?稳 存能力下降、存款定期化、重定价滞后、高息存款漏洞是主要原因。

2022年9月至2024年10月,累计有六轮以大行为代表的存款挂牌利率的下调,但实际上银行负债成本并未明显改善,这反映了近年来存款管理的几个普遍特征:

1.稳存能力下降,存款利率调降可能引起向理财等资管产品转化的脱媒;2.利率下行过程中,存款有定期化趋势,结构的转化一定程度对冲了价格下调的影响;3.定期存款平均有2-2.5年的重定价周期,当期的利率下调看不到效果,其成本的释放是滞后反映的,这也是我们看好2025年银行负债成本下降的最主要原因。因为在银行负债成本上行的2022-2023年,这些吸收的高息定存会有比较大比例在2025年集中到期重定价;4.除此之外,如果银行有规模扩张诉求同时负债压力较大,可能会催生一些高息存款漏洞,比如“手工补息”存款、保险资管协议存款等,使得实际付息率仍然较高。

从监管角度推演,由于防资金空转+降银行负债成本的监管思路延续,2025年难有超自律存款,存款成本或进一步降低。近年来的银行存款降成本,伴随着规模流失的压力,某些时段存贷匹配性不佳,一定程度对资产端投放造成影响。观察2024年年初和2025年年初两段时间银行的存贷增速差(各项存款同比增速-各项贷款同比增速)负向扩大,且大小行趋势背离,这反映出近两年从中小行缺存款逐渐演变到大行缺存款的特征。

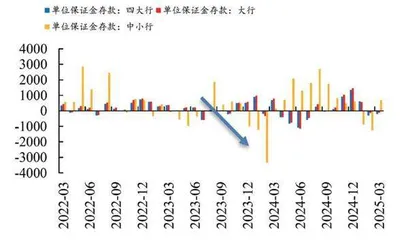

由于保证金存款收紧+存款脱媒+大行竞争等因素的影响,2024年年初小行缺存款。2024年年初与2025年年初信贷节奏类似,均为银行主观靠前扩大供给,存贷增速差的分化更多问题是在存款端。2023年6月开始中小行的存贷增速差转负,至2024年2月下滑至-3.63% 的阶段低点。从存款匹配贷款的绝对规模来看,2024年2月,中小行的存贷当月值差额为 14.3万亿元(2023年平均值为16.6万亿元),为2022年2月以来的最低值。

那么,当时的中小银行存款增长出现了什么问题呢?

首先是监管态度的变化。2023年8月4日,央行在金融数据发布会中提及“防止资金套利和空转”。一些高息揽存、低价放贷的冲规模行为受到重点关注。众所周知,一种典型的资金套利模式是在票据保证金存款的吸收上,小行承兑大行贴现。小行靠高价格吸收保证金存款,大行贴现冲贷款规模,只要保证金利率高于贷款利率就有利可图,运行下来小行得到存款规模、大行得到贷款规模、客户得价差。2023年四季度开始监管收紧高比例保证金的银承业务,尤其是100%比例保证金的开票行为,对部分银承保证金比例较高的股份制银行造成较大影响。

其次是存款脱媒,受到存款挂牌利率下调的影响,居民存款一部分流向资管产品。 2023年年末,大行存款挂牌利率普遍下调后,2024年1-2月,大行和中小行的非银存款均连续两月正增长,2024年2月理财规模单月增长9436亿元,远超2023年同期,一方面是2023年年初“赎回潮”影响下的低基数,另一方面是2024年年初债市行情较好催化理财上量,这条“存款搬家”的路径使得一般性存款迁移为同业存款、债券等资产,银行直接揽存的难度增加。

最后是大行竞争。大行手工补息,金融GDP考核规则调整前,仍有一定的冲规模诉求。近年来,大行的揽储能力由于定价劣势在减弱,春节后存款回流不如中小行,但2024年3月企业活期存款增量较多,反映出“手工补息”等存款阶段性增强了大行的揽储能力。此外,在司库建设要求下,国央企与国有行合作基础较强,中小行沉淀存款受到挤压。

“防空转、降成本”的监管思路通俗理解即“哪里有高息存款漏洞就堵哪里”。将超自律的高息存款基本收紧后,即具备开启新一轮存款利率调整的理论基础。否则,在仍存高息存款漏洞的情况下开启降息,容易引发新的资金空转,削弱政策效果。

2024年小行缺存款背后是分布问题,监管重点一开始在整治票据保证金、协议存款等小行主动类负债,到后来监管注意到大行的竞争行为,资金空转的矛盾有从小行转移到大行的趋势,因此打击掉“手工补息”、高定价非银同业存款的负债,由此可见,大行年初的“负债荒”问题是监管思路的延续。

图1 2024年上市银行负债成本率整体步入下行通道,2024H2降幅扩大

图2 2024年初中小行单位保证金存款下滑明显(亿元)

2025年几无高息存款套利的“漏洞”,受限于息差压力,资产端降息客观上也需要负债成本的支撑。目前,剩余的存款定价高地可能仅剩余同业定期(暂未纳入自律)、中小行长期限定存和大额存单、特色存款等。因此,近期中小行定存开始独立于大行单方面下调,应该是“开门红”之后的营销力度减轻,但也不排除有自律机制指导。只有将中小行的存款成本有效压降,才能使银行体系的存款成本整体下移,贷款定价才能打开向下空间。基于此,与前几轮降息有所不同,本轮存款降息与LPR调整同步。

成本改善效果测算

2025年5月20日,工商银行、农业银行、中国银行、建设银行、招商银行、光大银行等多家银行下调存款挂牌利率,活期存款、定期存款利率均有下调。利率调整后,上述多家银行活期、3个月、6个月、1年、2年、3年、5年期整存整取定期存款挂牌利率分别为0.05%、0.65%、0.85%、0.95%、1.05%、1.25%、1.3%,降幅分别达5、15、15、15、15、25、25个基点;此外,7天通知存款、协定存款分别下调15、10个基点至0.3%、0.1%。

如何理解本次存款利率降幅大于LPR降幅?参考央行在5月7日金融发布会的表态,“降息将带动LPR下行约0.1个百分点,同时我们也将通过利率自律机制引导商业银行相应下调存款利率”,对于本次存款利率调整的时点市场已有比较充分的预期。 但幅度上,15-25个基点的定存利率调整>LPR(10个基点)。开源证券分析认为,这或主要出于稳定银行 净息差的考虑,近期房贷利率的下行趋势有所反复(LPR公布前夕广州、厦门等地上调房贷利率),也能说明一定的情况。

2025年一季度,银行业净息差已运行至1.43%,低于7%的RWA增速下的资本平衡点,为了使银行的内生资本速度能匹配RWA扩张带来的资本消耗速度,净息差客观上存在资本平衡点,否则难以持续经营。当RWA增速为7%时,平衡状态的净息差应为1.57%,根据银行业监管数据,2025年一季度净息差为1.43%,较2024年收窄9BP,已低于上述平衡点14BP。

假设:1.后续其余上市银行跟随六大行下调存款挂牌利率,且各期限存款的降幅与六大行一致;2.2025-2026年生息资产平均余额同比增速与2023年保持一致;3.存款期限结构采用2024年年报披露的集团口径“利率风险”数据。

不考虑降息后的存款结构转化,静态测算本轮利率下调有望正向支撑上市银行2025年、2026年净息差为2.5个基点和2.1个基点;其中对2025年国有大行、股份制银行、城商行、农商行的净息差影响分别为2.5、2.58、2.28、3个基点。

此外,高息零售定存重定价或压降2025年存款成本率8.5个基点,2025年存款挂牌利率下调的红利将持续释放。近年来多次存款挂牌利率调整的效果不显著,存款成本相较于贷款收益率降幅呈现“相对刚性”的特点,其中一个重要原因是银行存贷两端的重定价周期不同步,尤其是国有大行体现为存贷重定价“负缺口”,即贷款重定价久期比存款更短。考虑到银行2022年、2023年存款定期化中吸收了比较多的高息定存,该部分在2025年到期重定价将有效支撑银行负债成本下移。

在利率向下的环境中,储蓄存款定期化趋势明显。近年来,居民风险偏好的下降推动了存款定期化的趋势,一定程度上对冲了存款挂牌利率调降的效果。分银行类型来看,国有大行与农商行或因网点下沉、零售客群广泛等特点,其零售定期存款占比相对较高。截至2024年年末,上市银行个人定期存款占比为35%,较2020年年末提高9个百分点。

如何评估高息存款重定价对2025年下阶段银行存款成本的改善?可以通过测算2022年吸收的3年期、5年期存款、2023年吸收的2年期、3年期、5年期存款、2024年吸收的1年期以内存款在2025年重定价对存款成本的影响进行对比。

具体假设如下:第一,重定价存款规模假设:1.假设1-5年期重定价存款均匀分布,即各占25%。2.重定价存款的原始期限结构均匀分布,如2022年在2025年重定价的存款涉及到的期限为3年和5年,各占50%。

第二,重定价利率降幅,采用国有行挂牌利率调整幅度。有两种情形需要考虑:

1.按目前上市银行的存款结构推演,假设所有到期的对公与零售定期存款均享受到挂牌利率调降的幅度。

根据开源证券的测算。2025年上市银行存款需重定价的部分约为65.3万亿元,其中,2022年、2023年、2024年年存量存款中到期部分为8.8万亿元、13.6万亿元、42.9万亿元,假设这些存款按照期限均匀分布,到期后按最新挂牌利率定价,则能减少银行存款利息支出3235亿元,约降低银行存款成本15个基点。

2.假设存款挂牌利率的调整,仅零售存款重定价,其他条件不变,则约降低银行存款成本8.5个基点。

总之,考虑高息定存在2025年到期重定价以及本次的存款降息,预计能降低2025年银行的存款成本10个基点以上。

资金面波动或增加

存款脱媒或影响银行负债稳定性,资金面波动可能增加。从绝对付息水平看,目前1年期定存挂牌利率已低于现金类理财收益率,本次利率调整或仍会驱动部分存款向理财转化。当表内存款向表外理财分流,银行的存款结构由一般性存款向非银存款转移,对应的是负债稳定性减弱和流动性风险指标(LCR、NSFR)下滑,可能一定程度影响银行融出意愿,另外“非银钱多”一定程度也会放大资金面的量价波动。

近年来大行对于同业负债的依赖度提高,一般性存款流失或使得NCD、同业定存再度面临提价。大行保持较快的扩表速度叠加揽储能力下降,尤其是手工补息等高息存款被严管后,其负债端的匹配较依赖于同业渠道。截至5月20日,部分银行如农行、建行的NCD备案额度使用率已超85%,若下阶段存款搬家出现,可能需要提价增加NCD或同业定存的吸收,来补充头寸缺口,尤其在季末月,为了同步改善NSFR等指标,可能更倾向于供给长期限存单。