港股何以东升

作者: 成孟琦 康国亮 郭楠 黄慧玲 张欣培

一年之前,刚刚上任港交所行政总裁的陈翊庭首次面对媒体采访,便收到了如何看待“香港国际金融中心遗址论”的尖锐提问。她回应:“香港市场的底气依然很足,香港拥有法治、人才、基础设施等核心优势,更有国家作为强大后盾,需要想办法把流动性重新搞起来。”如今,“遗址论”已不攻自破。

6月30日,云知声、泰德医药、IFBH三家公司在港交所鸣锣上市,这个场景在6月26日刚刚发生过,圣贝拉、周六福和颖通控股同日上市,而7月9日,还有六家公司计划同时上市。

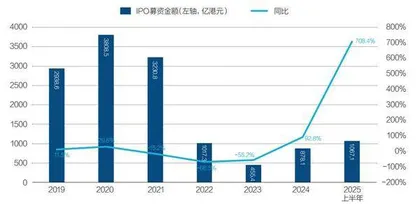

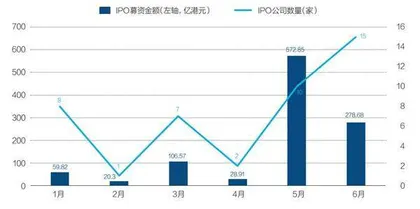

港交所的锣声接连不断,募资额重回巅峰。2025年6月,港股IPO(首次公开募股)数量达到15家,成为上半年的高峰,创下2022年底以来新高;2025年上半年,港股IPO募资金额超过千亿港元,同比飙升近7倍,时隔四年重回全球第一。其中,宁德时代在5月20日登陆港交所,募资353亿港元,成为目前今年全球最大IPO。

从募资情况来看,赴港二次上市的A股龙头公司是这轮港股上市潮的主角。除了宁德时代,2025年上半年,恒瑞医药、海天味业、三花智控分别募资100亿港元、97亿港元、92亿港元。

图1:港股近年来IPO募资金额变化情况

图2:2025年上半年港股IPO各月情况

这离不开中国政府强有力的政策支持。2024年4月,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》(即新“国九条”)后,证监会紧接着发布五项资本市场对港合作措施,其中包括支持内地行业龙头企业赴港上市。

在2025年5月7日国新办新闻发布会上,中国证监会主席吴清强调,将不断深化市场开放,巩固提升香港国际金融中心地位,稳步推进人民币股票交易柜台纳入港股通、支持在港推出跨境投资和风险管理产品等对港合作各项措施,并创造条件支持优质中概股企业回归内地和香港股市。

展望下半年,港股IPO火热仍将持续。港交所主席唐家成6月20日出席港交所成立25周年庆典时透露:“目前还有190家公司排队等待上市,这一庞大的待上市企业储备,彰显了港交所市场的吸引力。”

IPO火热的同时,港股成为中国资产重估的主要阵地,港股恒生指数以20%的半年度涨幅在全球重要市场中排名第三,一二级市场实现良性循环。

年初,在DeepSeek的带动下,恒生科技指数最大涨幅达40%;此后,虽受特朗普关税政策冲击,但港股快速修复失地,重回全球领先位置。老铺黄金、泡泡玛特等新消费公司,已然成为港股的风向标。老铺黄金股价在6月冲上1000港元/股大关,较一年前的发行价上涨近25倍;泡泡玛特股价也随着LABUBU的全球大火年内上涨近2倍。

港股一二级市场平衡背后,是南下资金与海外资金的持续流入。

“南向资金确实是今年港股市场的亮点。港股通资金已经占到香港市场总成交量的两成。不敢说有绝对定价权,但话语权和影响力肯定是在增加的。”香港大学经管学院金融学副教授孟茹静告诉《财经》。

“从股指涨幅、日均交易量提升以及大型IPO项目成功来看,港股复苏在2024年下半年初现端倪,并在2025年持续巩固。虽然4月2日美国加征关税导致短期回调,但5月以后市场迅速恢复,国际长线资金回流已成趋势。”高盛亚洲(除日本外)股票资本市场联席主管王亚军对《财经》表示。

接棒一年多的陈翊庭深刻感受到了全球资金对港股的态度转变。“2025年初参加冬季达沃斯,与2024年参加夏季达沃斯的氛围明显不同,尽管地缘政治影响仍然笼罩全球,但与世界各地朋友交流,大家都格外关注中国机遇与港股市场。”

“特朗普上任后推行贸易保护主义,迫使企业‘去风险’,香港因兼具中国属性与国际规则适配性,成为资金‘安全港’。”香港投资推广署署长刘凯旋对《财经》表示。

进入7月,三个月关税暂停期即将结束,短期市场或许仍将面临考验,但长远来看,关税博弈带来不确定性的同时,也将带来全球资本的再平衡,这将是港股的长期机遇。

“美元的主导地位会慢慢衰落,美元霸权的衰落中蕴含机遇,但需关注其衰落速度及衍生问题。”香港证监会原主席梁定邦对《财经》表示,同时他也强调,“香港是一个非常开放的地方,香港市场上最重要的只有制度和人两个方面。”

港交所正持续推动制度改革,吸引企业和资金,连接中国和世界。“我们不仅要吸引优质上市企业,还要做好交易制度,服务好投资者和企业,包括取消恶劣天气暂停交易、调整交易费率等,提升市场参与者的体验。”陈翊庭表示,“互联互通的空间还很大,从股票、债券、ETF到即将纳入REITs,未来还有人民币柜台、大宗商品等产品可以考虑。”

“新股活跃及交投显著上升,都反映全球对香港金融生态有强大信心,港交所在促进香港作为‘超级联系人’和‘超级增值人’方面,正发挥关键作用。”香港特别行政区行政长官李家超表示。

重夺全球募资冠军

从“国际金融中心遗址”,到重夺“全球募资冠军”,中国香港仅用了一年多时间。

一年之前,全球IPO放缓,港股IPO继续下滑。数据显示,2024年上半年港股共有30家企业完成IPO,募资额下滑至131.78亿港元,被印度、沙特等新兴市场交易所超越。2023年,港股IPO缩水至463亿港元,仅为2020年峰值的十分之一左右。恒生指数也连续三年超两位数下跌。

复苏在2024年9月初露端倪。美的集团等大型新股上市,带领港股2024年募资同比增长了89%至875亿港元。

2025年上半年,港股IPO持续升温。万得(Wind)数据显示,截至6月30日,港股上半年已完成43宗IPO,同比增长43.3%;累计募资额飙升708.4%至1067.1亿港元,接连超越纽交所、纳斯达克以及印度国家证券交易所,时隔四年重返全球第一。2025年港股IPO的火爆及国际资本对优质标的的争抢,可以从龙头新股上市中窥见一斑。

5月20日早上,港交所上市大厅的电子屏幕上,宁德时代的股票代码3750跳动着,股价每次的关键变换,都会引来现场围观人群的一阵阵欢呼。

从开盘涨12%报296港元,到很快突破300港元大关,最终宁德时代的上市首日股价涨幅定格在16.43%,收报306.2港元/股,募资额更是高达353亿港元。

2025年上半年,密集的锣声在港交所此起彼伏,行业龙头接连上市。从新茶饮巨头蜜雪集团上市首日43%的涨幅,到创新药企映恩生物首日116.7%的飙升,再到6月26日与6月30日,每日均有3家上市公司集体鸣锣,一幅IPO市场的沸腾图景正在香江之畔热烈铺展。

“抢不到,根本抢不到。”IPO市场火爆之下,较火新股的基石及锚定投资被机构疯抢,一家服务欧洲与南美家族的家办香港负责人告诉《财经》,其曾希望能以辅助企业出海为条件,获得蜜雪冰城和沪上阿姨的基石份额,但是因为基石投资竞争过于激烈而失之交臂,只好在企业上市后从二级市场以高价“扫货”。

大额交易的涌现使包括外资与中资在内的全球投行重新开启对香港IPO市场激烈的竞争。据悉,宁德时代港股上市的投行承销费率为0.2%,而市场常规的承销费用为募集资金的1.5%-3.0%不等。

“宁德时代的IPO规模庞大且承销竞争十分激烈,所以承销费用被压到很低,但具体金额未公开披露。”一位港股保荐人告诉《财经》。

除了“抢”以外,“忙”也成为香港投行最近的关键词之一。

“今年港股IPO业务量远超预期,主动接洽的拟上市企业也在增多,无论是企业还是投行,大家都不愿错失这轮风口,都在加班加点。”上述保荐人表示。

“作为创投机构,当下推动被投企业赴港上市退出的动力明显增强。”盈科资本产业投资事业部总裁冯志强告诉《财经》,“一级市场目前也在积极推动已投企业抓住这波机遇,特别是硬科技、新消费这类备受资金青睐的赛道。但是也不能盲目跟风,更应聚焦企业基本面与长期发展潜力。”

港股打新赚钱效应回归下,散户投资者打新热情提升。多只热门港股新股公开市场认购环节甚至出现了几千倍超额认购,3月上市的蜜雪集团更是以1.8万亿港元摘得港股IPO新一代“冻资王”,为此港交所还专门修改了打新融资杠杆规则。

机构投资者争抢港股IPO优质标的现象十分普遍。宁德时代上市吸引了包括科威特投资局等23家豪华基石投资者参与,恒瑞医药上市由新加坡政府投资公司等7家国际知名投资机构护航,海天味业上市则引入了高瓴资本等8家顶级机构基石投资者。

高瓴资本参与了上述三家大型A+H股的基石投资。一位接近高瓴资本的人士对《财经》谈到,“虽然高瓴在A股清仓了宁德时代,但港股基石又买了回来,还参与了其他几家港股新股基石,主要是因为港股更有空间,同时今年港股表现也特别好,觉得是有机会的。”

参与了宁德时代、海天味业上市的中金公司管理委员会成员王曙光对《财经》表示:“我们近期观察到,欧美本土基金经理开始活跃参与港股IPO项目路演并下单,例如,在宁德时代、海天味业、三花智控等项目中,开始出现中东主权基金KIA、新加坡主权基金GIC、欧洲长线基金Schroder等外资机构身影,这是欧洲长线基金施罗德首次作为基石投资者参与港股IPO认购,代表着国际长期资金正在增加对中国优质资产的配置。”

2025年,港股IPO半年的募资额已超过了港股2022年、2023年、2024年全年,而这或许也只是香港IPO市场新一轮繁荣的起点。《财经》注意到,多家会计师行已进一步上调了全年港股IPO集资额预测,这在港股历史中较为罕见。其中,安永由原预计的1200亿港元上调至1600亿港元;德勤更由1300亿至1500亿港元,上调至2000亿港元。